(本サイトの記事には、プロモーションを含みます。)

年会費無料で高還元の人気カード、「三井住友カード(NL)」は、対象のコンビニ等でタッチ決済すると5%ポイント還元が獲得でき、クレカ積立にも対応するなど、初めてのカードでもかなりお得感、満足感が高いカードになっています。

一方で、三井住友銀行Oliveとの比較からどっちがいいのか迷うこともあるのではないでしょうか。

この記事では、2枚持ちやカードの特徴について記載していますので、続きは記事をご覧ください。

<この記事の概要>

- NLと三井住友銀行Oliveフレキシブルペイはほぼ同じ

- 三井住友銀行Oliveではカードが新規発行され、既存カードからの切替は不可

<2枚持ちメリット>

- NLはMasterブランドが発行できる

- 三井住友銀行OliveフレキシブルペイはVポイントアッププログラムのOlive限定+2%が上乗せできる

<2枚持ちデメリット>

- カードが2枚になる

三井住友カード(NL)とOliveとの違い

- 三井住友銀行Oliveではカードが新規発行され、既存カードからの切替は不可

- 三井住友銀行Olive国際は国際ブランドがVISAのみ、三井住友銀行口座が必要

- NLはMasterブランドが発行できる

- 三井住友銀行OliveフレキシブルペイはVポイントアッププログラムのOlive限定+2%が上乗せできる

三井住友のクレジットカード(NL)と三井住友銀行Oliveフレキシブルペイとの違いについて解説します。

次の一覧表でOliveフレキシブルペイ、通常の三井住友カードを参考として比較しています。

| 項目 | 三井住友カードNL | Oliveフレキシブルペイ | 三井住友カード |

| 年会費(税込み) | 無料 | 無料 | 1,375円 ※WEB明細利用で550円割引 ※ネット申し込みで初年度無料 |

| 入会年齢 | 18歳以上 | 18歳以上 | 18歳以上 |

| 家族カード年会費 | 1枚無料 | 無料 | 1枚目 初年度無料 通常440円 |

| バーチャルカード | - | - | 〇 |

| ポイント還元率 | 0.5%(200円=1Vポイント) | 0.5%(200円=1Vポイント) ※ポイント払いモードは0.25% | 0.5%(200円=1Vポイント) |

| 発行ブランド | VISA、Master | VISA | VISA、MAaster |

| SBI証券のクレカ積立還元 | 0.5% | 0.5% | 0.5% |

| Vポイントアッププログラム | 最大17倍 | 最大17倍 | 最大17倍 |

| チャージ*で0.25%、利用*で0.25%還元 (*Vポイントアプリ、Visaプリぺ、かぞくのおさいふ) | 〇 | 〇 | 〇 |

| 学生ポイント | 〇 | 〇 | 〇 |

| 選んだお店で+0.5% | 〇 | 〇 | 〇 |

| ポイントUPモール | 〇 | 〇 | 〇 |

| 海外旅行保険 | 最高2,000万円 | 最高2,000万円 | 最高2,000万円 |

| 選べる保険 | 〇 | 〇 | 〇 |

Oliveフレキシブルペイは、NLと同様に年会費が永年無料になっています。

家族カードの申し込みも対応開始されていますので、その点でも違いがなくなりつつあります。

三井住友銀行Oliveとの違い

OliveフレキシブルペイがNLと違うところは、

の3点で、その他の基本情報ではNLと同じと言えます。

Oliveは何もしなくても通常の特典として他行宛て振込手数料無料(3回まで)などが付いているので、2枚持ちしても銀行としての特徴を活かせるでしょう。

三井住友カード(NL)と三井住友銀行Oliveフレキシブルペイは2枚持ち可能

NLを発行した後にOliveフレキシブルペイに申し込みたくなった場合は、Oliveの各カードを三井住友カードとは別のカードとして発行し、2枚持ちすることになります。カードの切り替えではありません。

NLの解約は比較的簡単ですが、一方のOliveフレキシブルペイの解約は、Oliveアカウントの銀行口座紐づけ解除を伴うので、キャッシュカードが返送されたりといった手続きもあり、対応期間が少し長くなります。

三井住友銀行Oliveフレキシブルペイにまとめるのは簡単でいいのですが、三井住友銀行Oliveを解約したくなった時のために三井住友カードNLは残しておき、三井住友銀行Oliveにしかない特典も受け取りながら使い分ける方がいいと思います。

NLの場合は、ゴールドNLのインビテーション(100万円利用時のランクアップ)が来る可能性もあります。

Oliveのカードランクアップが三井住友銀行から来た話はまだ聞いたことがありません。

三井住友カード(NL)の特典

続いて、お得に利用できる特典について解説します。

選んだ店でボーナスポイント獲得

カード利用の特典として、3つまで選べる指定店舗での利用で+0.5%上乗せが可能になっており、選んだ店で利用した場合の基本還元率は1.0%になります。

カード・スマホでのタッチ決済とは併用できませんが、Vポイントアプリへクレジットカードチャージで0.25%が還元されます。

なお、チャージしたVポイントをアプリやプリカで支払うと0.25%還元されるため、貯まったVポイントを使う時でも合計0.5%の還元があります。

SBI証券クレカ積立(0.5%還元)で最大6,000P

SBI証券のクレカ積立用カードに三井住友カードNLを設定し、クレカ積立以外で年間10万円以上使うと積立金額の最大0.5%が還元され、最大6,000Pが獲得できます。

同じ金額を積み立てるならクレカ決済にした方がいいと思います。

他のカード単体の還元率を見てみると、

となっており、年会費無料カードの比較では少し還元率が低くなっています。

その代わりに対象のコンビニ等での還元や、Vポイントアッププログラムでの上乗せがあるのですが、積立てを最終的にどこで続けるかは、積立金額とカードのランクによって柔軟に考えるといいように思います。

10万円までクレカ積み立てが1%還元(auPAYゴールドカードの場合)される三菱UFJeスマート証券の解説はこちらの記事をご覧下さい。

年会費無料カードで5万円までクレカ積み立てが1.1%還元されるマネックス証券の解説はこちらの記事をご覧ください。

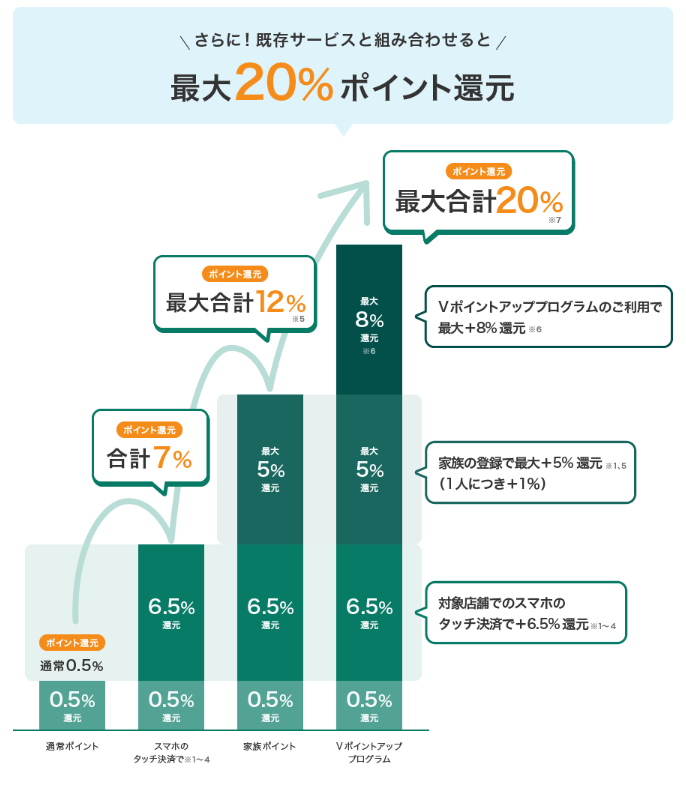

対象のコンビニ等で最大20%の還元

NLでは、対象のコンビニ・カフェ・レストラン・ファストフード等での利用で、最大20 %(通常0.5%+19.5%ボーナス)の還元が得られます。

さらに、

- カード差し込み(ICチップ)/磁気ストライプ/iDによる決済の+4.5%還元は廃止

- スマートフォンによるVISAタッチ決済で+6.5%還元(基本還元率と合わせて+7%)

- スマートフォンによるVISAタッチ決済で+9%還元(基本還元率と合わせて+10%)※セブン-イレブン

- カードでのタッチ決済は+4.5%から+0.5%に引き下げ

になど、変更も出てきています。

この措置により、対象のコンビニ・カフェ・レストランでスマホのVISAタッチ決済を月に10,000円利用した場合、以下の還元になります。

| 還元内容と適用時期 | コンビニやカフェ、レストラン(月1万円) |

| 2023年6月まで : 5%(0.5%+4.5%) | 500P(年間6,000P) |

| 現在 : 7%(0.5%+6.5%) (スマートフォンのVISAタッチ決済のみ) | 700P(年間8,400P)~ |

| 10/15~ 10%(0.5%+9.5%)※ (スマートフォンのVISAタッチ決済のみ) | ※セブン-イレブンのみ、1,000P(年間12,000P) |

対象店舗をよく利用する場合は、スマホのタッチ決済をどんどん使う方が還元が多くなるので積極的に利用していきましょう。(商業施設内の店舗など、一部ポイント還元の対象外となる場合があります。)

家族ポイント

三井住友カードには家族ポイントという仕組みがあり、三井住友カードを持っている本会員の家族を登録すると人数×1%(最大5%まで)、対象のコンビニ・カフェ・レストラン、飲食店での利用で還元されます。

家族ポイントの還元は、対象のコンビニ等利用による還元率に上乗せされるので、本会員の家族がいるとVポイントをさらに貯めることができます。

Vポイントアッププログラム

家族ポイントに加え、Vポイントアッププログラムも併用でき、最大で合計20%の還元率にすることができます。

Vポイントアッププログラム(+10%部分)の内訳は表のとおりです。

- Oliveへの申し込み+外貨預金が必要な+2%

- 住友生命利用の+2%

- SMBCモビットの3%

は誰もが行うものでもないので、SBI証券の利用で上乗せを狙いましょう。

SBI証券利用による2%部分の還元については、別途、SBI証券Vポイントサービスの登録が必要です。

<SBI証券の2%還元内訳>

(1)SBI証券の「投資信託買付で対象コンビニ等での還元率+0.5%の特典」は、下記に改定されています。(2024年5月~)

(2)NISA口座残高に応じた還元は、50万円以上で還元率+1.0%だったところ、Olive会員かどうかで区分され改定されました(2024年5月~)。

オリーブ会員なら資産残高200万円以上で還元率が合計+1.0%になり、SBI証券と組み合わせると還元の相性が良くなります。

(3)株式購入で+0.5%の特典は廃止されました。

海外旅行保険(利用付帯)

カードに付帯する旅行保険は利用付帯となっており、家族特約は付帯しません。

| 保障項目 | 三井住友カードNL・Oliveフレキシブルペイ |

| 傷害死亡・後遺障害 | 最大2,000万円 |

| 傷害治療費用 | 50万円 |

| 疾病治療費用 | 50万円 |

| 救援者費用等 | 100万円 |

| 賠償責任 | 2,000万円 |

| 携行品損害(免責3,000円) | 15万円 |

傷害・疾病の治療保障が充実していた方が旅行の際は安心です。

サブカードを申し込むなどして、補完しておくといいと思います。

おすすめはJQエポスゴールドになります。関連記事をご覧ください。

選べる付帯保険

旅行保険はよく付帯しているけど、あまり使わないという場合もあると思います。

NLは複数の付帯保険プランから好きなものを選ぶことができます。一例としては、以下があります。

- 日常生活安心プラン(個人賠償責任保険)

- ケガ安心プラン(入院保険、交通事故限定)

- 持ち物安心プラン(携行品損害保険)

プランを切り替えた場合は、旅行保険は適用されなくなります。

三井住友カード(NL)のデメリット

かなり仕上がっている三井住友カードNLですが、デメリットもあるにはあります。

個人的な見方も含まれますが、見ていきましょう。

あまり気にするほどでもないのですが、国内の旅行保険は付帯していません。

年会費無料の多くカードでは、付帯しても海外旅行保険が多く、国内の旅行に関しては、カード付帯の保険を使う機会が少ないためか、特典としての効果も低いということだと思います。

国内旅行保険が付帯している年会費無料にカードに「リクルートカード」がありますが、還元率や利用する店舗など生活スタイルで選んだ方がお得度は高いと思います。

対象のコンビニ等や、3つまで選べる+0.5%ポイントアップ店舗以外は、基本還元率が0.5%になっています。(200円=1Vポイント)

また、Vポイント付与対象外となる支払い先もあるので、確認が必要です。

高還元の対象になる店舗をよく利用する場合には大変お得なカードですが、逆にあまり対象となる店舗を利用しなかったり、タッチ決済に対応している店舗が身の回りにない場合には、高還元の恩恵を受けづらくなってしまう点に注意が必要です。

三井住友カード(NL)に関するよくある質問

Q1:三井住友カードとOliveカードは2枚持ちできますか?

三井住友カードとOliveは二枚持ちができます。中身はそれほど変わりませんが、Oliveを解約するケースも考慮して、三井住友カードNLは手元にあった方がいいでしょう。

Q2:オリーブのアカウントは複数持ちできますか?

Oliveアカウントは1人1アカウントになっているので複数保有はできません。

Q3:Olive カード何枚まで?

Oliveの家族カードは発行枚数は無制限(申込は1回につき1枚まで)です。本会員がクレジットモードを利用している場合が対象で、生計を共にする配偶者、満18歳以上の子ども(高校生を除く)、両親の家族カードが発行可能です。

Q4:対象の三井住友カードを2枚持ちした場合、ポイントは?

ポイントは決済を行ったカードの利用金額に対して付与されます。二枚持ちしてもポイントが倍になるわけではありません。

三井住友カード(NL)と三井住友銀行Oliveの2枚持ち、違いの比較まとめ

三井住友カードNL、Oliveの2枚持ちや違いについて比較し、ポイント還元を得やすくする使い方、特典についても解説しました。

Oliveのカードとは2枚持ちができ、ポイントの上乗せもでき年会費も無料ですので、2枚を手元でうまく使い分ける方がいいように思います。

NLのお得な申し込み方法はこちらで解説しています。

本サイトは役に立つ記事の執筆を目指し、ブログ村のランキングに参加しています。