(本サイトの記事には、プロモーションを含みます。)

本サイトをご覧いただきありがとうございます。この記事ではJCBプラチナカードについて、

「お得に申し込めるキャンペーン情報は?」

「JCBプラチナからJCBザクラスが最速インビテーションルート?」

「JCBザクラスの決済修行用だけど、年会費を回収できるか心配…」

上記のような疑問や心配ごとを解決し、お得にカードを発行できるように解説をおこなっています。

申し込みのタイミングとしてはかなりいいです。というのもカード利用金額に応じて特典が受けられる公式キャンペーンが開催中のため、ポイントサイトとの二重どりで年会費が回収しやすいです。

最大136,650円分が獲得できます。

この記事では、

- 3/31までの入会キャンペーン解説

- JCBプラチナの基本情報

- JCBプラチナはJCBザクラスへの最短距離

- 利用できる特典と使いこなし方

について、JCB歴約6年、JCBザクラスを保有している本サイトの目線でご案内していきます。

詳細は記事をご覧いただければと思いますが、

JCBプラチナは他のプラチナカードに比べ付帯している保険は手厚いのですが、得意な領域と少し苦手な領域があります。

使いたいシーンや求めているものがマッチしているか、把握してから申し込んだ方が後悔しにくいです。

不正利用防止のセキュリティもしっかりしていて、国内だろうが海外だろうが店舗だろうがネットだろうが、どこでも安心して使い続けることができます。

安心・安全・高セキュリティを重視する場合でも期待にこたえてくれるでしょう。

申し込むかどうか迷っている場合は、記事をご参考にしていただき、判断材料にしてみて下さい。

\ JCBザクラスへの最短ルート /

JCBプラチナの公式キャンペーン

はじめに、公式キャンペーンについて解説していきます。

見逃せないのは、「初年度年会費相当の還元」とキャンペーン特典がもらえて実質2年分の年会費を回収できるところです。

- 50万円利用で年会費相当の27,500円分をキャッシュバック

- スマホ利用20%ポイント還元:最大30,000円

- 対象のJ-POINTパートナー利用で10%ポイント還元:最大8,000円分

- 30,000円以上の利用でもれなく1,000円キャッシュバック

- 家族カード:最大4,000円

ここまでの合計 70,500円

追加のキャンペーンも開催中で、JCBプラチナ発行後、うまくいけば年会費実質無料の間にJCBザクラスのインビテーションが来る人もいるかもしれません。

- HoteLuxの宿泊クーポン:50,000円分※条件あり

キャンペーン詳細は公式ページもご覧ください。

「My JCB」アプリへのログインも条件になっているので、忘れないうちにアプリダウンロードしてログインしておきましょう。

もちろんカード利用が条件にはなっているものの、普段の利用で十分対応できる内容かと思いますので、同じ金額を使うならキャンペーンを活用した方がいいでしょう。

\ JCBザクラスへの最短ルート /

50万円の利用で年会費相当の27,500円がキャッシュバック

入会月の翌々月15日までの期間に、アプリ「My JCB」にログインしたうえで50万円を利用すると、年会費相当額27,500円がキャッシュバックされます。

入会月の4ヵ月後の10日前後にカード利用金額からマイナス表示される形式で、条件をクリアすれば年会費はタダ!

この特典は新規入会だけでなく、既存のJCB ORIGINAL SERIESのカードから切替の場合でも対象になります。

この機に一般、ゴールドからアップグレード!という選択もありで、プラチナを初年度年会費実質無料で試すことができます。

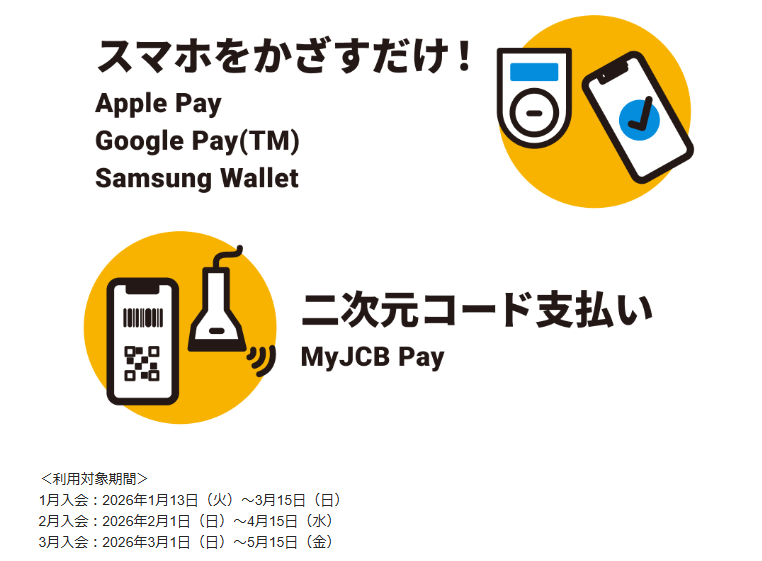

スマホ決済で最大20%(最大30,000円分)ポイント還元

スマホ決済は、

- Apple Pay

- Google Pay

- Samsung Wallet

- MyJCB Pay

の利用金額(QuicPayも含む)が対象になります。

カウント対象の利用期間は、入会月によって変わりますが約2か月弱あります。例えば1月入会の場合、3月15日までがカウント対象期間になります。

次に解説する特約店をポイントアップ登録して利用すれば、ボーナスポイントを二重取りできますので是非チェックしておいて下さい。

対象のJ-POINTパートナー利用で10%(最大8,000円分)ポイント還元

対象サービスは以下の通りです。ポイントアップ登録はMyJCBにログインして行いますので、忘れずに登録しておきましょう!

- マクドナルド

- 吉野家

- ガスト

- バーミヤン

- ジョナサン

- サンマルクカフェ

- ドミノピザ

- Qoo10

- AppStore

- ジハンピ

- GooglePlay

- UberEats

- コミックシーモア

30,000円の利用でもれなく1,000円キャッシュバック

3万円利用のカウント対象外の支払いがありますので、こちらに一度目を通しておきましょう。

主なカウント対象外の支払いの例

- 年会費や各種手数料の支払い

- キャッシング利用分

- 主要な電子マネーのチャージ

- クレカ積立利用分

家族カード発行で最大4,000円

家族カードを1枚発行するごとに2,000円がキャッシュバックされます。(最大2枚、4,000円まで)

1枚目は無料ですのでとりあえず家族の分も発行してみてはいかがでしょうか。

「MyJCB」から家族カード発行キャンペーンへの参加登録が必要です。

HoteLuxの宿泊クーポン50,000円分プレゼント

JCBプラチナに申し込みしたうえで、

- 新規入会またはカード切り替え

- アプリMy JCBなどからキャンペーンへのエントリー

- 所定の利用期間までに250万円以上利用

の条件を満たすと、もれなくHoteLuxの宿泊クーポン50,000円分がプレゼントされます。

エントリー&利用対象期間と特典付与時期は以下の要件です。

<HoteLuxキャンペーンの要件>

カードの新規入会・アップグレード切替が対象(ダウングレード切替は対象外)

- 2026年1月、2月入会の場合

エントリー&利用金額カウント期間:1月入会:2026年1月13日(火)~6月15日(月)、2月入会:2026年2月1日(日)~7月15日(水)

特典付与時期:2026年9月頃 - 2026年3月、4月入会の場合

エントリー&利用金額カウント期間:2026年3月1日(日)~8月15日(土)

特典付与時期:2026年10月頃

最長で5か月の利用期間のため、均すと50万円/月になります。

JCBプラチナに切り替えて1年ほどでJCBザ・クラスのインビテーションがきた方はこのキャンペーンクリア組が多い印象です。

結構ハードルは高めですが、このキャンペーンをクリアすると翌年のJCBザ・クラスのインビテーションに大きく前進します。

実際にクーポンを使える時期はカード利用期間とズレていますので、クリアを狙うならクーポンの利用時期を考えておくようにしましょう。

\ JCBザクラスへの最短ルート /

JCBプラチナのポイントサイト経由申し込み

現在複数のサイトに広告が掲載されています。公式キャンペーンと二重取りできるので活用しましょう。

| ポイントサイト | 獲得ポイント |

| ちょびリッチ | 28,000P(14,000円分) |

| モッピー | 10,000P |

| ハピタス | -P(-円分) |

| ポイントインカム | 110,000P(11,000円分) |

| ニフティポイントクラブ | 6,000P~6,500P※@nifty接続サービス利用者 |

| ECナビ | -P(-円分) |

ちょびリッチは、本サイトも利用する大規模ポイントサイトの1つで、安心安全に使うことができます。

- 株式会社ちょびリッチが運営(2002年サービス開始)

- 日本インターネットポイント協議会(JIPC)加盟

- 会員数は400万人、高額ポイント還元多数

- 本サイトもポイント交換まで実施済み

特長としてはポイント表示が「2P=1円」(例えば、10,000Pの表示でも実際は5,000円相当、1.0%表示でも実際は0.5%相当)になっている点です。使っていくと慣れます。

ちょびリッチでは3月、本サイトの紹介リンク経由で新規登録すると以下の特典がもらえます。

- 紹介リンクからの登録+チュートリアル対象広告の利用で300P(150円相当)

- 2026年4月末までに10,000P(5,000円分)の広告利用で4,000P(2,000円分)のボーナス

ボーナスポイントは本サイト掲載の広告利用で達成しやすくなっていますので、ポイ活を始めるならいいタイミングです。

ちょびリッチへの登録は無料!今日から一緒にポイ活を始めましょう。

過去最高は?

過去最高の還元は14,000円分です。公式キャンペーンやその他のキャンペーンと併用できるタイミングを逃さないことが重要です。

ポイントサイト経由の申し込み手順を解説

具体的にポイントサイトを経由して申し込む手順を解説していきます。

ページを経由するだけなので簡単ですが、事前に注意点も確認してください。

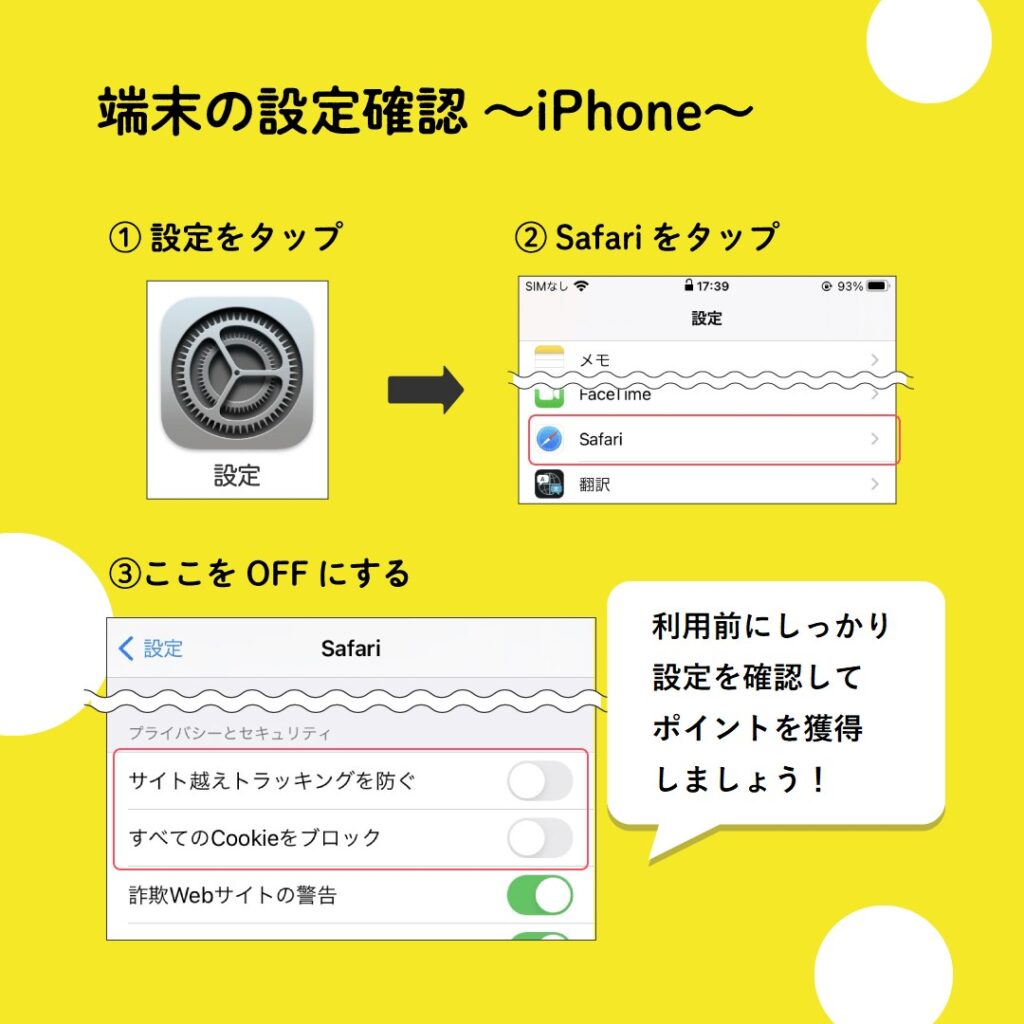

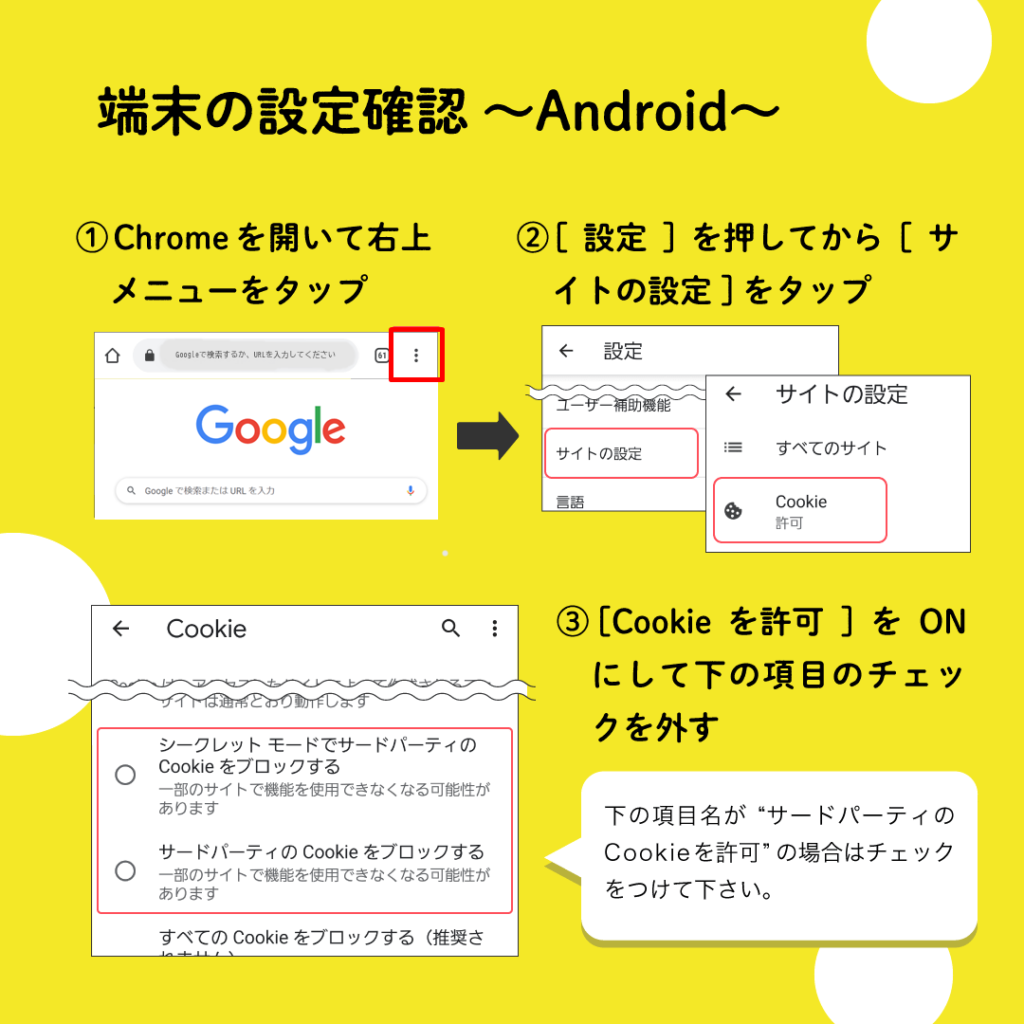

始める前に注意点があります。

利用するブラウザは

- AndroidであればChrome

- iPhoneであればSafari

が多いと思いますが、設定ができていないと特典がもらえませんので、ブラウザの設定を確認するようにしてください。

SafariやChromeのブラウザの設定方法は下記の手順に沿って確認して下さい。その他のブラウザに関しては設定方法をご自身で確認してから進めて下さい。

面倒ではありますが、同じサイトを複数回利用する場合でも、毎回ポイントサイトを経由してください。

また、広告先のサイトに飛んでから利用完了までの間は、他のサイトには移動しないようにしてください。

ユーザー情報の重複、IP情報の重複はポイント却下条件に該当します。

同一住所不可の条件がないので家族で申し込むことも可能ですが、その場合は、

- 自分が申し込む時はWifi回線

- 家族が申し込む時は「家族のポイントサイトID」

- それぞれのスマホ回線から申し込む

といったIPなどの情報が重複しないような方法で行うように気を付けてください。

条件等を確認して申し込み

ポイントサイトの検索窓から検索し、案件のページで獲得条件を確認します。

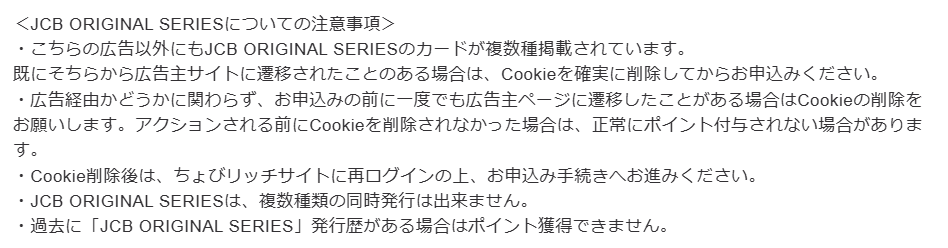

対象外になる主な条件があるのでご注意ください。

- 過去に「JCB ORIGINAL SERIES」に申込んだことがある人

- 申し込みに不備がある人

- 一般カードなどからの切り替えの人

また、別のJCBカード広告ページやJCBのページに遷移すると追跡データが設定されるので、「JCBプラチナに申し込む前にCookieを削除」+「再ログイン」しておきましょう。

↓

条件を確認し、「POINT GET!」を押します。

↓

JCBカードのページに飛ぶので、「お申し込みはこちら」をクリックします。

↓

画面の指示に沿って進み、メールアドレスの認証や引き落とし口座設定のための金融機関情報入力などを行えば申し込みは完了です。

↓

引き落とし口座が設定できない場合は申し込みができませんので、対応する金融機関口座があるかどうか確認しておきましょう。信金・信組には対応していない模様です。

カード申し込み時のワンポイント

「ナンバーレス」と「番号あり」の申し込み形態の違いを把握しておきましょう。

ナンバーレスは物理カードにカード番号やセキュリティコードが記載されません。

<ナンバーレス>

- カード番号、セキュリティコードはアプリで発行、確認

その分審査~利用開始まで早いですが、アプリがないとカード番号を確認できない - ETCカードの同時申し込みができないので、発行後に追加発行の手続きが必要

- 「My JCB」初回起動時に顔写真付きの本人確認書類で本人確認が必要

- カード番号のない物理カードが届く

番号ありの方はこれまで見慣れた通常のカードになっています。

<番号あり>

- カード番号、セキュリティコードをアプリで確認できない

その分審査~利用開始まで1週間ほど時間がかかるが、アプリがなくても番号等を確認できる - ETCカードの同時申し込み可能

- 申し込み時に顔写真付きの本人確認書類で本人確認が必要

- カード番号、セキュリティコードが裏面に記載された物理カードが届く

お好みの方を選んで申し込めばいいと思いますが、

「セキュリティ重視ならナンバーレス」

「アプリの使い勝手に不安があるなら番号あり」

がいいと思います。JCBはナンバーレスでなくともセキュリティが強いので、余り心配いりません。

ネットショッピングでカードを使う時にアプリから番号などをコピーできるのは入力の手間がなくていいのですが、カード番号やセキュリティコードがアプリでしか確認できないのは少し不便な気もします。

メモしておく、などいくらでもやり方はありますが、個人的にはカードに書いてある方が使いやすいと感じています。

JCBプラチナは基本スペックが高水準

JCBのプラチナカードはJCB ORIGINAL SERIES(プロパーカード)のうち、直接申し込みできるカードの中で一番上位のカードになっています。

年会費は27,500円(税込み)と安くはありませんが、メリットや付帯している特典を活用すれば年会費を上回る使い方も可能です。

- プライオリティパス

- 空港ラウンジサービス

- JCBプレミアムステイプラン

など、ゴールドやゴールド・ザ・プレミアと比較しながら見ていきたいと思います。

| JCB プラチナ | JCB ゴールド | JCB ゴールド・ザ・プレミア | |

| 年会費(税込み) | 27,500円 | 11,000円 | 16,500円(年会費11,000円+サービス年会費5,500円) |

| 年会費優遇 | - | 初年度無料 | 前年100万円利用で翌年サービス年会費5,500円無料、ゴールドと同じに |

| 家族カード年会費 | 1枚無料 2枚目以降3,300円 | 1枚無料 2枚目以降1,100円 | 1枚無料 2枚目以降1,100円 |

| ポイント還元率 | 0.5~1% | 0.5~1% | 0.5~1% |

| ポイント有効期限 | 5年間 | 3年間 | 5年間 |

| コンシェルジュデスク | 〇(含むデジタル) | - | - |

| 国内旅行保険 (利用付帯) | 最高1億円 | 最高1億円 | 最高1億円 |

| 海外旅行保険 (利用付帯) | 最高1億円(家族特約あり) | 最高1億円(家族特約あり) | 最高1億円(家族特約あり) |

| ショッピング保険 (国内・海外) | 最高500万円 (免責3,000円) | 最高500万円 (免責3,000円) | 最高500万円 (免責3,000円) |

| 空港ラウンジ | ○(同伴者1名無料、含む家族カード) | ○(含む家族カード) | ○(含む家族カード) |

| プライオリティパス | ○ | × | ○ |

| JCB LOUNGE 京都の利用 | ○ | × | ○ |

| USJ JCBラウンジ | ○ | × | × |

| グルメベネフィット | ○(含む家族カード) | × | × |

| 国内ホテル優待 | 特別価格プラン | × | 特別価格プラン |

| 海外ホテル優待 | ○ | × | × |

申し込み可能年齢が25歳以上→「20歳以上」に引き下げられたので、より早くプラチナランクのカードを持てるようになります。

カード利用で貯まるJ-POINTは200円毎に1ポイント付与され、1ポイントの価値は最大で1円相当になっています。

200円でポイント対象になり、以前より少額の利用でポイントを獲得しやすくなります。カウントは「その月の合計利用金額」に対してポイントが付与されるので、1回の利用金額が少なくても累計金額でカウントされます。全ての端数分が切り捨てられるわけではない点は知っておきたいポイントです。

ポイントの有効期限は獲得した月から5年間です。

初年度年会費は実質無料化できる

初年度年会費はキャンペーンクリアで実質無料になっていて、家族カードも1枚目は無料になっています。

初年度無料で試せるのは非常に大きく、使ってみて思っていた内容と違ったら解約すれば大丈夫というのは安心感があるのではないでしょうか。

お試し期間中に購入した商品であっても、ショッピングガードの補償が最高500万円まで付帯しているので、安心して買い物ができますし、

逆に言えばキャンペーンクリア金額を使わない場合は急いで発行するまでではない気がします。

決済予定を確認しながら発行タイミングを調節するのがおすすめです。

セキュリティが強く不正利用されにくい

他社のカードでは身に覚えのない利用項目について問い合わせたり、「不正利用を疑うカード利用があったのでカードを再発行します」という事態に遭遇したことがありますが、

本サイトはこれまでJCBを使っていて不正利用されたことは一度もなく、結構すごいことだと感じています。

JCBは日本が世界に打ってでた「国産決済インフラ」だけあって、セキュリティもばっちり。そう感じずにはいられないほどセキュリティは強いです。

一部口コミでは、「高額の決済でカードが利用できなかった」というコメントもありましたが、不正利用防止のための措置で、照会後はすぐに解消するようです。

普段と違う時間、場所、金額など、「外れ値」をピックアップするような対応になっていると思われるので、あらかじめ予定が決まっているものがあれば事前に知らせておくという手もあります。

JCBプラチナ特典のメリット、使いこなし方

プラチナだけあって手厚い特典がたくさんあります。そのメリットや使いこなし方について解説していきます。

還元率は通常0.5%、最大で1.0%(前年300万円以上利用時)になり、200円で1ポイントもらえるJ-POINTは「1P=最大1円相当」になります。

最大1円相当になるのは、MyJCBアプリ内にあるJCBPayや支払い金額のポイント充当、JCBギフトカード交換が必要で、それ以外に交換すると、交換先によっては0.7~0.9%になります。

共通ポイントに交換する前提であれば、還元率を割り引いて考えた方がいいでしょう。

メリット1:グルメベネフィットの利用で年会費回収

指定のレストランの所定のコースを2人以上で予約すると、1人分無料で利用できるサービスです。

予約は専用サイトにログインして各店舗ごとに確認できます。気になる店舗の状況は以下の通りです。

- 【北海道】札幌:7、函館:1

- 【東北】横手(秋田):1、盛岡:1、仙台:6、西村山(山形):1、郡山(福島):1

- 【関東】水戸:1、宇都宮:2、みどり(群馬):1、川口・大宮・川越(埼玉):3、千葉:1、東京23区:35(銀座10、有楽町2、新橋1、日本橋1、丸の内4、芝浦1、品川1、赤坂5、麻布十番2、六本木・麻布6、白金1、青山4、恵比寿5、目黒1、新宿2、四谷1、神楽坂3、本郷1)、横浜:8

- 【北陸】新潟:1、加賀:1、敦賀・越前・福井(福井):5

- 【中部】富士河口湖(山梨):1、甲府・岐阜:2、熱海・沼津・伊東・浜松・静岡・富士(静岡):10、名古屋:9、津・松阪(三重):2

- 【関西】近江八幡(滋賀):3、京都:12、大阪:19、西宮・神戸(兵庫):5、五條(奈良):1、和歌山:1

- 【中国・四国】鳥取・米子(鳥取)2、松江(島根):1、岡山:3、広島・福山(広島):5、・下関(山口):1、徳島:3、高松(香川):1、松山(愛媛):1、高知:1

- 【九州・沖縄】北九州・福岡(福岡):8、佐賀:1、長崎:1、熊本:1、鹿児島:1、那覇:1

東京23区、大阪、京都、福岡の店舗数が多いのはいつものことながら、札幌、仙台、横浜、静岡、名古屋などの対象店舗が結構あると感じました。

1つの県に対象店舗が1つしかないのは残念なので、もっと増やしてほしいところではありますが、コース料理の値段が36,000円の店舗(関西)の場合、これだけで年会費回収できてしまいます。

旅行や特別なシーンでぜひ利用したいですね。

「OMAKASE by GMO」が提供するグルメサービスで、2025年4月からサービスが提供開始されました。

ミシュランガイドなどに掲載されるような、「予約が難しい名店」約1,000店舗の予約をアシストしてくれるサービスで、会員向けの限定メニューや、グルメ関連のキャンペーンやイベントなどが予定されています。

主なグルメ関連イベント

- 二つ星店への貸切無料招待

- Kids & Familyプライベートダイニング

- 一つ星店はじめ対象店舗で期間限定の20%OFFキャンペーン

- 常時ベストレート予約

家族会員も利用でき、JCBザクラス会員には優先案内メールやLINE連携でさらに予約がとりやすくなる「OMAKASEプレミアムプログラム」の一部機能が無料で提供されたり(通常は4,980円/月)、JCBザクラス会員限定のグルメイベントが年に2回ほど予定されるなど、特別な時間を過ごせる機会がさらに提供されます。

グルメ系の特典を強化しているので、ダイナースなどからの乗り換えニーズも出てくるかもしれませんね。

残念ながらというかいつものことながら、本サイトの近くには「予約が難しい名店」がなく、関東はほとんど東京都の店と思っていて間違いありません。

メリット2:USJ、京都のJCBラウンジへのアクセス

USJ、京都駅にあるJCBラウンジにアクセスすることができます。

USJのラウンジは予約が必要です。アプリから予約して、当日カードと予約確認のメールを見せる必要があり、アトラクション(フライングダイナソー)に優先搭乗ができます。

京都のラウンジは予約なしで利用できます。駅ビル内にあるので割とコンパクトなつくりになっていて、混雑していると圧迫感がありますが回転は速め。ただし18時までです。

カード券面の確認があるので持参必須です。トイレはラウンジ内にはないので駅ビルのトイレを共用で使う感じでした。

家族カードも含めて会員1人につき同伴者1名まで利用可能なので、夫婦でカードを持っていれば4人まで利用できます。

特に夏の京都は暑いので、無料で涼しくてドリンクフリーってだけで神です。

メリット3:プレミアムステイ

プレミアムステイは国内の宿泊施設の優待サービスで、プラチナ対象になっています。

特別な国内旅行の際に重宝しそうな、

- 会員限定の宿泊プランの提供

- 朝食無料

- レイトチェックアウト

- 館内クーポン

などの優待が受けられます。

また、海外ホテルの優待として、アップルワールドの「海外ホテルオンライン予約」で予約するとOkidokiポイントが12倍になる特典も利用できます。

さらに、「JCB Premium Stay Powered by HoteLux」が追加され、通常年会費$349の「Elite」会員へ無料で招待が受けられます。

資格有効期間は1年間で、朝食無料、客室アップグレード、アーリーチェックイン、レイトチェックアウトなど、ホテルにより特典が受けられるほか、ホテル利用時に使える5,000円のクーポンが年4回受け取れるようになっていて、JCBのホテル特典がさらに強化された形になっています。

MyJCBからHoteLuxのアプリをダウンロードし会員登録すると使えるようになるので、すぐに特典を利用できます。

メリット4:プラチナコンシェルジュデスクを利用可能

直通のコンシェルジュデスクを利用することができ、様々な相談にのってもらうことができます。

- 航空券・レンタカーの予約

- レストランの予約

- ホテル・旅館の予約

- イベントなどのチケット手配

- ゴルフ場の手配

などが依頼可能ですが、特別なルートがあるというわけではなく自分でやるのと変わらないことも多いです。時間の都合がつかない時などにお願いするのがいいでしょう。

プレゼントなどの物品を代行で購入してもらうことはできず、他にも内容によっては対応できないこともあるようです。

24時間365日、アプリから利用できるデジタルコンシェルジュも利用出来ます。

チャットベースでやり取りできるので、電車の中など、話しにくい場所でも依頼や確認ができて便利です。

メリット5:J-POINTパートナー特約店利用時の還元率アップ

還元率をアップさせる方法として特約店(J-POINTパートナーという提携企業)の利用があります。

主な提携パートナーと最大還元率の一覧になります。

「MyJCB(PC・アプリ)」からポイントアップ登録が必要な場合があります。

| 提携パートナー | ポイント倍率 | 最大還元率 |

| スターバックス(スタバカードへのオンライン入金・オートチャージ、eGiftの購入) | 20倍 | ~10% |

| マクドナルド(モバイルオーダー、デリバリー) | 20倍 | ~10% |

| ガスト | 20倍 | ~10% |

| バーミヤン | 20倍 | ~10% |

| 吉野家 | 20倍 | ~10% |

| ジョナサン | 20倍 | ~10% |

| サンマルクカフェ | 20倍 | ~10% |

| ドミノピザ | 20倍 | ~10% |

| Amazon | 3倍 | ~1.5% |

| セブン・イレブン | 3倍 | ~1.5% |

| ポプラグループ | 5倍 | ~2.5% |

| ビックカメラ | 3倍 | ~1.5% |

| 高島屋(対象店舗に限る、スマホ決済や通販など対象外利用分あり) | 4倍 | ~2.0% |

| 京王百貨店 | 3倍 | ~1.5% |

| Uber | 15倍 | ~7.5% |

| タクシーアプリ「Go」、「S.RIDE」 | 10倍 | ~5.0% |

| ディズニープラス | 20倍 | ~10% |

| USJ | 20倍 | ~10% |

その他の対象店舗についてはこちらのリンクからご覧いただけます。

スターバックス、ファミレス、マクドナルドなど、ポイントアップ店での利用が多いと還元率が高まります。スターバックスとマクドナルドは対象になる支払いに気をつけましょう。

また、ネット通販では「J-POINT MALL」を経由することで還元率が上がります。(6倍~20倍等、倍率は時期によって変動。)

使い方はサイトを経由して利用するだけなので簡単で、思わぬ発見があるかもしれません。

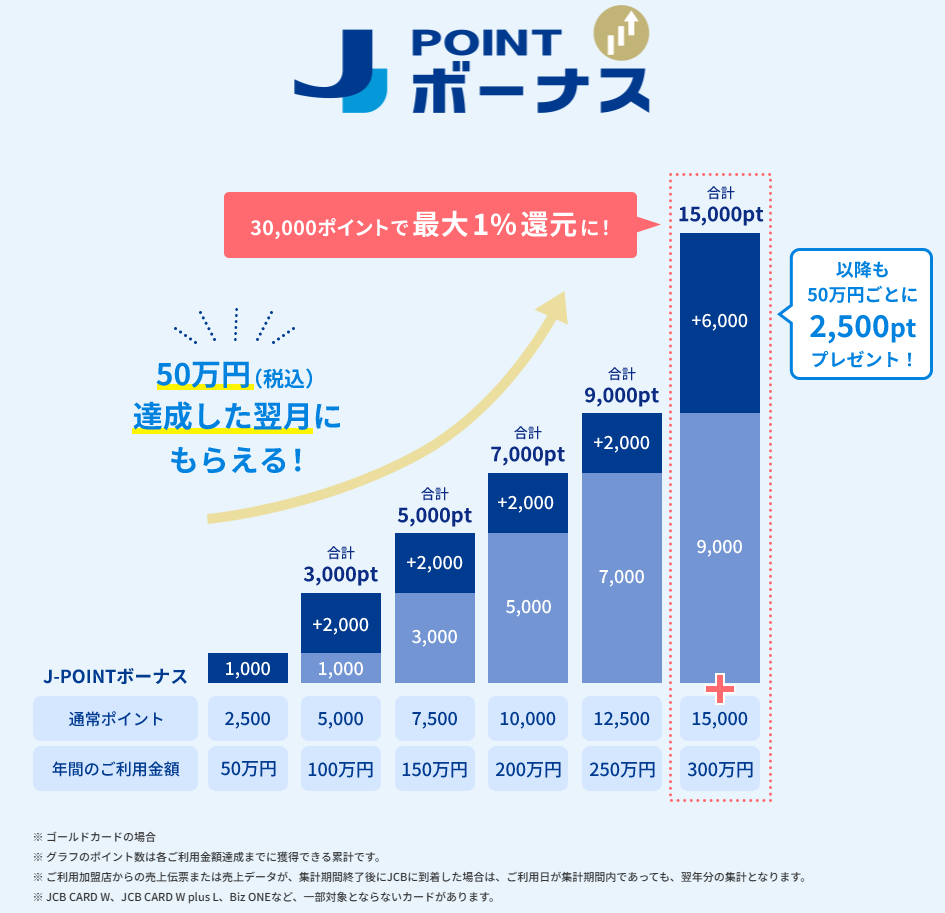

メリット6:JーPOINTボーナスによる還元率アップ

JCBプラチナは「J-POINTボーナス」の対象で、年間の利用金額に応じてボーナスポイントがもらえる仕組みになっています。

年間300万円以上の利用で、15,000Pの付与(還元率1.0%)に、年間100万円以上の利用でも8,000P(還元率0.8%)になります。

その他、50万円の金額バーもあるので、100万円も使わないかも・・・という場合でも細かくボーナスポイントがもらえるのは嬉しいポイントです。

J-POINTボーナスのテーブルはカード毎に異なります。

JCBオリジナルシリーズ(除くJCBカードW、W Plus L、Biz ONE)が適用されるテーブルは以下の通りです。

| JCBオリジナルシリーズ | 一般カード | ゴールド以上 |

| 50万円以上 | 500P | 1,000P |

| 50万円毎(~250万円まで) | 1,500P | 2,000P |

| 300万円以上 | 1,500P | 6,000P |

| 50万円毎(350万円~) | 1,500P | 2,500P |

法人カード(除くBiz ONE)が適用されるテーブルは以下の通りです。

| 法人カード | 一般カード | ゴールド以上 |

| 50万円以上 | 500P | 1,000P |

| 50万円毎(~250万円まで) | 1,500P | 2,000P |

| 300万円以上 | 1,500P | 2,000P |

| 50万円毎(350万円~) | 1,500P | 2,000P |

ANA JCBカードなどの提携カードが適用されるテーブルは以下の通りです。

| 提携カード | 一般カード | ゴールド以上 |

| 50万円以上 | 500P | 500P |

| 50万円毎(~250万円まで) | 500P | 500P |

| 300万円以上 | 500P | 1,000P |

| 50万円毎(350万円~) | 500P | 1,000P |

J-POINTボーナスはJCBオリジナルシリーズが最も獲得ポイントが多いテーブルになっています。

メリット7:J-POINTは交換先が豊富

J-POINTはポイントやマイル、さらにディズニーのチケットやJCBギフトカード、カタログから選ぶ個別のギフトなどにも交換することができます。

JCBギフトカードやJCBPayでのポイント充当が1P=1円相当で一番高く、それ以外は以下の交換レートになっています。

| 交換先の一例 | ポイント交換比率 |

| nanaco、dポイント、Ponta、WAON、楽天ポイント | 1P = 0.7ポイント |

| AmazonPay | 1P = 0.7円 |

| スタバなどその他のポイント | 1P = 0.7ポイント |

| キャッシュバック | 1P = 0.7円 |

| JCBPayでのポイント利用 | 1P = 1円 |

| JCBギフトカード(送料500円が別途必要) | 1P = 1円 |

| JCBトラベル代金充当 | 1P = 0.8円 |

| JALマイル(交換手数料なし) | 1P = 0.6マイル マイル還元率0.6% |

| ANAマイル(交換手数料なし) | 1P = 0.6マイル マイル還元率0.6% |

| スターバックスカードへのチャージ | 1P = 0.8ポイント |

商品との交換はアプリ「My JCB」から探せるので、欲しい商品を見つけてポイントを貯めるのも楽しみの1つです。

「MyJCB」では、オンライン手続きを含む各種サービスを利用することができるので、手元にあると何かと便利です。

<MyJCBの主なサービス>

- カード利用金額の明細確認(直近利用分~過去8ヵ月分まで)

- カード利用可能額の確認

- 支払い方法の変更、確認

- キャンペーンの登録、参加状況の確認

- J-POINTの確認、交換などポイントの利用

- カード付帯サービスの確認、追加の申込

- カード利用通知「安心お知らせメール」の登録、変更

- 利用者情報の確認、変更(住所、勤務先など)

- 「キャッシングサービス」の利用、変更

- 公共料金など各種カード支払いの申し込み(携帯電話なども含む)

- 追加カードの申し込み(ETCカード、家族カードなど)

- JCBギフトカードの購入

- カード暗証番号の変更申請

- 各種資料の請求

- J-POINT MALLの導線

※カードによって利用できるサービスが異なる場合があります。

メリット8:JCBGOLD Service Club Offでお得なクーポン、割引が受けられる

リロクラブが運営する福利厚生サービス「クラブオフ」が無料で利用でき、レストラン、カフェ、レジャー、ホテル宿泊などで割引やクーポン、優待が受けられます。

無料系のメニューでは、

- コメダ珈琲のたっぷりサイズが無料

- (ハンバーガー)クアアイナのチーズトッピングが無料

- 七輪焼肉安安の安安ロースが1皿サービス

などがあり、居酒屋は多くのチェーン店で会計10%オフクーポンが配布されています。日常の外食でクーポンや割引を使いこなせば、1年間で年会費以上の割引を受けることも可能になってきます。

国内の宿泊では、タイムセールで500円~2,500円に割引されているホテルが毎週掲載されるなど、タイミングが合えば、宿泊だけで年会費を半分以上回収できることもあるでしょう。

本サイトの記事執筆時点では、「ホテルオークラ新潟」のタイムセールが載っていて、宿泊サイト・公式サイトで10,000円~12,000円の部屋(1室、1名)が500円~2,500円になっていたのでめちゃくちゃお得でした。

他にもスポーツクラブ利用の優待、カラオケや映画館などの割引もあるので、「使わにゃ損」のサービスになっています。

メリット9:空港ラウンジの利用が可能

本会員、家族カード会員は空港ラウンジを無料で利用でき、同伴者もそれぞれ1名無料になります。夫婦でカードを持っていれば、最大4名まで無料で利用が可能です。

空港ラウンジは基本的には出発前の時間で利用できますが、復路(帰り)でも利用できるラウンジもあります。

エリア別にまとめています。主要な空港のラウンジは利用できるので心配いりません。

<北海道~東北エリア>

| 空港 | ラウンジ |

| 旭川空港 | ラウンジ大雪(TAISETSU) |

| 新千歳空港 | スーパーラウンジ ノースラウンジ |

| 函館空港 | 国内線ビジネスラウンジ「A Spring」 |

| 青森空港 | エアポートラウンジ |

| 秋田空港 | ラウンジロイヤルスカイ |

| 仙台国際空港 | ビジネスラウンジ EAST SIDE |

<甲信越エリア>

| 空港 | ラウンジ |

| 小松空港 | スカイラウンジ白山 |

| 新潟空港 | エアリウムラウンジ |

| 富山空港 | らいちょう |

<関東~中部エリア>

| 空港 | ラウンジ |

| 成田空港(第1ターミナル) | IASS EXECUTIVE LOUNGE 1(P.P.対応) |

| 成田空港(第2ターミナル) | IASS EXECUTIVE LOUNGE 2(P.P.対応) |

| 羽田空港(第1ターミナル) | POWER LOUNGE NORTH POWER LOUNGE CENTRAL POWER LOUNGE SOUTH |

| 羽田空港(第2ターミナル) | POWER LOUNGE NORTH POWER LOUNGE CENTRAL エアポートラウンジ(南) |

| 羽田空港(第3ターミナル) | SKY LOUNGE |

| 富士山静岡空港 | YOUR LOUNGE |

| 中部国際空港(セントレア) | プレミアムラウンジセントレア |

<関西~四国>

| 空港 | ラウンジ |

| 関西国際空港 | 六甲 アネックス六甲 金剛 KIXエアポート カフェラウンジ NODOKA |

| 伊丹空港 | ラウンジオーサカ |

| 神戸空港 | ラウンジ神戸 |

| 岡山空港 | ラウンジマスカット |

| 広島空港 | ラウンジYAMANAMI VILLA |

| 米子鬼太郎空港 | ラウンジDAISEN |

| 出雲縁結び空港 | エアポートラウンジ |

| 山口宇部空港 | ラウンジきらら |

| 高知空港 | ブルースカイラウンジ |

| 高松空港 | ラウンジ讃岐 |

| 松山空港 | スカイラウンジ ビジネスラウンジ |

| 徳島阿波おどり空港 | ヴォルティス |

<九州、沖縄エリア>

| 空港 | ラウンジ |

| 福岡空港 | ラウンジTIME インターナショナル ラウンジTIME / ノース ラウンジTIME / サウス |

| 北九州空港 | ラウンジひまわり |

| 佐賀空港 | Premium Lounge「さがのがら。」 |

| 大分空港 | ラウンジくにさき |

| 長崎空港 | ビジネスラウンジ「アザレア」 |

| 阿蘇くまもと空港 | ラウンジ「ASO」 |

| 宮崎ブーゲンビリア空港 | ブーゲンラウンジ「ひなた」 |

| 鹿児島空港 | スカイラウンジ菜の花 |

| 那覇空港 | ラウンジ華 |

メリット10:手厚い旅行保険(利用付帯)

付帯保険は手厚い内容になっていて、海外旅行の傷害死亡・後遺障害が最高1億円、傷害・疾病は1,000万円でJCBザクラスやアメックスプラチナと同じ水準と、年会費10万円超のカード補償が得られます。

さらに賠償責任も家族カード会員まで1億円。家族特約では2,000万円までになっているので、海外旅行の際に万一物品などを破損しても安心です。

空機・手荷物の遅延紛失などの補償も海外のみが対象のカードが多い中、国内も対象。さらに本会員だけでなく家族カード会員も対象と、別格の手厚さと言えます。

保険に関する適用条件などの詳細は公式ページもご確認下さい。

| 本会員・家族会員 | 家族特約 | |

| 傷害死亡・後遺障害 | 海外:最高1億円 国内:最高5,000万円 | 最高1,000万円 |

| (国内)入院 | 最高5,000円/日 | - |

| (国内)手術 | 入院日額×最大40倍 | - |

| (国内)通院 | 最高2,000円/日 | - |

| 傷害治療費用 | 1,000万円 | 200万円 |

| 疾病治療費用 | 1,000万円 | 200万円 |

| 救援者費用等 | 1,000万円 | 200万円 |

| 賠償責任 | 1億円 | 2,000万円 |

| 携行品損害(免責3,000円) | 100万円 | 50万円 |

| ショッピングガード保険(自己負担3,000円) | 500万円※JCBギフトカード購入分は対象外 | - |

| 乗継遅延費用(国内・海外) | 2万円 | - |

| 出航遅延費用(国内・海外) | 2万円 | - |

| 寄託手荷物遅延費用(国内・海外) | 2万円 | - |

| 寄託手荷物紛失費用(国内・海外) | 4万円 | - |

ちなみに、JCBカードはハワイで活躍するので1枚持っていくといいです。

<ハワイで活躍するJCBカード>

- JCBプラザ ラウンジ・ホノルルの利用(クーポンや公式アプリも提供)

- ワイキキトロリー(ピンクライン JCBブランドで1名あたり20ドルが無料(4名まで))

スマートフォン保険付帯

スマホを落としてスクリーンが割れてしまった時、修理代金が最大5万円まで補償されます。

事故発生時点で、購入後24か月以内、本会員が所有するスマートフォンで、スマホの通信料を直近3ヶ月以上連続してカードで決済している必要があります。

1事故につき免責(自己負担)が10,000円かかり、10,000円以下の修理代金の場合は補償対象外になります。

いざという時には助かりますが、アクシデントを避けられるよう気を付けていきましょう。

JCBプラチナカードのデメリット

どんなカードにもデメリットはあります。特典やメリットが多いJCBプラチナですが、弱点もあるので把握しておきましょう。

- 継続特典はない

- プライオリティ・パスは家族カード登録不可

- 電子マネーとの相性はあまりよくない

デメリット1:継続特典はない

他のカードで見られるような、継続によるボーナスポイントや特典はありません。

ですが、J-POINTボーナスができたので利用金額に応じたボーナスポイント獲得ができるようになったのは改善点です。

さらに、ポイントアップする特約店も多くあるので、還元率自体は1.0%以上になることが多いと感じています。

デメリット2:プライオリティ・パスは家族カード登録不可

プライオリティ・パスは家族カードの登録ができません。同伴者利用も無料にならないので、夫婦二人の利用でも海外空港ラウンジの利用には料金がかかってきます。

もし無料の家族カードにもプライオリティ・パスを登録したいなら、

- 「出光カードプラチナ」:300万円以上の利用で本会員、家族会員の年会費無料に。それぞれプライオリティパスを登録可能

- 「MUFGプラチナアメックス」:レストラン特典の利用対象外へ

- 「静銀セゾンプラチナ」:レストラン特典は現状利用対象

が家族カード1枚無料でプライオリティ・パス登録もできるのでおすすめです。

デメリット3:たまに使えない場所がある

国内では、カード決済OKでも

- Visaのみ

- Visa・Masterなら対応

- 交通系ICやコード決済(QUICPay不可)ならOK

という場所もたまにあります。JCB加盟店でない場合はどうしようもないので、カードやQUICPayの利用ができなければ諦めて、

ポイントはつかないケースが増えていますが電子マネーにチャージして払うか、アプリ「My JCB」に搭載されたコード決済機能「My JCBPay」を使って乗り切りましょう。

海外では、ハワイ以外の場所ではJCB加盟店が多いとは言えないので、サブカードを持っていくことをおすすめします。

デメリット4:電子マネーとの相性はよくない

JCBはプリペイドや電子マネーチャージでポイントはつかず、J-POINTボーナスの利用金額カウントもされません。

以下の主要なチャージはポイントが付かないので、相性はよくないと言えるでしょう。

- Edy、モバイルSuica、SMART ICOCA、モバイルPASMO、モバイルICOCAチャージ

- auPAY・auPAYプリペイドカード「auかんたん決済」によるチャージ

- ソフトバンク・ワイモバイル「まとめて支払い」によるチャージ

- nanaco、WAON、FamiPay、Kyashチャージ

- ANA Pay、JAL Payチャージ

- JCBプレモ(含むデジタル)へのチャージ

- ANA JCBプリペイドチャージ

電子マネーチャージは別のカードで行うか、なるべくカードのタッチ決済やQUICPayを使うのがいいと思います。

JCBプラチナの年会費を払う理由(JCBザクラス最短インビテーションなど)

本サイトは年会費無料のカードが大好きでしたし、年会費のかかるカードはあり得ないと思っていたタイプでした。

カードに年会費を払うか迷う気持ちはとてもよく分かります。

JCB プラチナは年会費を払っても保有をおすすめできるカードで、その理由は3つあります。

- 金銭的な理由:年会費の元が取りやすい

- 精神的な理由:見られても恥ずかしくない

- 将来的な理由:JCBザクラスのインビテーションに最速到達

金銭的な理由:年会費の元が取りやすい

まず1つ目の理由は、年会費を回収しやすい点です。初年度のキャンペーンは含めず、翌年以降のパターンで考えてみます。

- 特約店(オリジナルパートナーズという提携企業)やクラブオフの活用

- 旅行時の保険や空港ラウンジ活用

することで、日常、旅行時に効率よく年会費を回収していくことができます。

| 年間利用シーン | JCB プラチナ |

| マクドナルド(モバイルオーダー・マックデリバリー限定)で2,000円利用/回 | 60ポイント(×30倍で15%、最大300円相当) |

| クラブオフ居酒屋・レストランでの会計10%オフで10,000円利用/回 | 1,000円オフ、10ポイント(最大50円相当) |

| クラブオフ国内宿泊(同じホテル、日時、プランの差額)19,300円が10,050円に | 9,250円オフ、10ポイント(最大50円相当) |

| クラブオフENEOS割引(リッター1~3円引き)40L/@153円、6,120円利用/回 | 80円オフ、6ポイント(最大30円相当) |

| クラブオフレゴランド東京(土日祝、変動2,800円~3,280円が一律2,700円に)3人分、9,000円が8,100円に | 900円オフ、8ポイント(最大40円相当) |

| グルメベネフィット(コース料理1名分25,000円などが無料9 | 25,000円オフ/1回あたり |

| 空港ラウンジ(大人1,500円×2人、子ども1,100円×2人など)が無料 | 往復10,400円オフ |

| 旅行保険に個別加入しない/回 | 約12,000円オフ(保険により異なる) |

| プライオリティ・パス(無料登録、本会員のみ) | $469(70,350円、$1=150円)オフ |

| プレミアムステイ(客室アップグレードなど) | (※同じ予約料金で普段より1万円~高い部屋の場合も) |

| 合計 | 138,630円オフ、94ポイント(最大470円相当) |

キャンペーンなし、例としてあげた利用分だけでも年会費をらくらく上回っています。

旅行時の特典による還元が大きいので飛行機の旅行に行かない場合は回収に時間がかかりますが、

- マクドナルドやケンタッキーの30倍還元(※ポイントアップ祭期間)

- Amazon

- セブン-イレブン

- スターバックス

などでも還元があるので、同じ金額を使っていてもポイントで年会費回収が進みます。

還元機会が多いので、年会費を回収できないという心配はいらないでしょう。

\ JCBザクラスへの最短ルート /

精神的な理由:見られても恥ずかしくない

また、最近は気にする人が減ってきているかもしれませんが、もし人に見られても恥ずかしくない(生活感がない)カードです。

取引先との会食やプロポーズなど、大事な支払いの場面では余計な心配をせずに済むでしょう。

将来的な理由:JCBザ・クラスの最短ルート

JCBプラチナは、JCBザ・クラス招待の最短ルートになっています。属性にもよるとは思いますが、最短で半年でインビテーションが来た事例がありました。

招待されても申し込まない選択肢もありますが、育っていくカードなので長い目で考えると大きなリターンが得られるでしょう。

JCBザ・クラスは年会費55,000円(税込み)ですが、

- JCBのディズニーラウンジエントリー

- 年会費の半額超の回収も可能なメンバーズセレクション

など、実質的にはプラチナと同じ年会費で嬉しい特典がたくさんルいてきますので、関連記事もご覧いただきじっくり腰を据えて利用していくのがおすすめです。

JCBプラチナに関するよくある質問

Q1:「JCB プラチナの審査通過に必要な年収はいくらですか?」

A1:公式が公表しているデータはありませんが、審査通過には400万円~500万円の年収が必要と言われています。年収が低くても発行している事例もあり、JCBは年収や信用情報の他、安定した収入の有無や勤務歴などの属性も重視していると考えられます。

Q2:「JCBで一番上のカードは何ですか?」

A2:ORIGINAL SERIESではJCBザクラスが最高峰のカードです。プラチナは直接申し込みができるORIGINAL SERIESの中で一番上のカードになります。

Q3:「JCBで一番高いカードは?」

A3:提携カードの中にはANA提携のプレミアムカードで年会費77,000円(税込み)のカードがあります。

Q4:「プラチナの上のランクは?」

A4:ORIGINAL SERIESではプラチナの上のランクとしてJCBザクラスが設定されていますが、直接申し込みはできずJCBからの招待が必要になっています。

\ JCBザクラスへの最短ルート /

JCBプラチナカードのポイントサイト申し込みと公式キャンペーン解説まとめ

記事のまとめになります。最大136,650円分の獲得が可能です。

公式キャンペーンが重なっているので、いいタイミングです。

<内訳>

(1)公式キャンペーン:70,500円分

(2)公式キャンペーン(HoteLuxクーポン):50,000円分※利用条件あり

(3)ポイントサイト:最大16,150円分

合計:最大136,650円分

- 新規入会キャンペーン開催中!

50万円利用で年会費27,500円全額キャッシュバック(新規・切替)

スマホ決済の利用で購入額の20%(最大30,000円)ポイント還元

対象のJ-POINTパートナー利用で10%(最大8,000円分)ポイント還元

30,000円以上の利用でもれなく1,000円キャッシュバック

家族カード2枚発行4,000円

HoteLux宿泊クーポン5万円分(条件あり)

MyJCBアプリログイン

キャンペーンエントリー

でクリア

<メリット>

- コース料理1名無料サービス

- USJ、京都のJCBラウンジアクセス

- コンシェルジュデスクの利用が可能

- マクドナルド、スターバックス、Amazon、セブン・イレブンなどJCB提携店での利用が多いほど高還元

- 「クラブオフ」外食・レジャー・旅行時の割引で年会費回収が進む

- プライオリティ・パス登録可能、空港ラウンジサービス付帯

- 国内、海外のホテル優待サービスと手厚い旅行保険

- スマートフォン保険付帯(画面破損のみ対象)

- 招待制JCBザクラスの最短修行ルート

<デメリット>

- 継続特典はないが利用金額に応じたボーナスポイントや特約店で還元率アップ

- たまにJCBが使えない場所がある

- 電子マネーとは相性が良くない

何と言っても、「初年度年会費がキャッシュバックで実質無料」、キャンペーン特典ももらえるので、発行を検討しているならいいタイミングです。

当面の利用予定がある程度見えているなら20%のキャッシュバックにトライしてみて下さい。

「My JCB」アプリへのログインも条件になっていますのでお忘れなく。

年会費はそれなりにしますが、コース料理1名無料やUSJのJCBラウンジ利用、海外ホテルの優待特典などが付帯します。

JCBザクラスのインビテーションの最短ルートはJCBプラチナなので、修行も視野に入れている場合はゴールドよりもおすすめ。

JCBザ・クラスを発行すれば、ディズニーリゾートのJCBラウンジアクセスや、メンバーズセレクションが待っています。利用を重ねれば、JCB最高峰カードへの扉が開きます!

発行をご検討の場合はキャンペーンの中身を確認して、還元を最大限に獲得しましょう!

JCBザクラス55,000円(税込み)の年会費を半分以上回収し、実質JCBプラチナと同じ年会費で満足度が劇的に高まるメンバーズセレクションの解説記事です。

夢の国でのひと時をさらに特別にするディズニーJCBラウンジの訪問記はこちらです。

本サイトは役に立つ記事の執筆を目指し、ブログ村のランキングに参加しています。