(本サイトの記事には、プロモーションを含みます。)

アメックスビジネスプラチナは直接発行の申し込みができ、入会特典も手厚く、アメックスでの利用実績がある程度あれば、医師や弁護士、会社役員ほど年収や属性が高くなくても、サラリーマンが発行できるカードです。

経費支払いのついでに特典も使うことができ、プライベートで「も」使えます。

- 個人事業主、サラリーマンでも発行可能

- 開業、起業して間もないタイミングでも発行可能

- 決算書類不要で申し込み可能

など、申し込みやすい条件になっています。

この記事では、高額な年会費を上回る特典について解説し、個人向けのアメックスプラチナとアメックスビジネスプラチナの違いなど、発行の検討材料をまとめています。

さらに、年会費の負担を少しでも抑える新規入会キャンペーンもご紹介します。公式よりも有利に特典を獲得する方法もありますので、記事をご覧下さい。

アメックスビジネスプラチナの年会費を回収する入会キャンペーンを紹介

最初にアメックスビジネスプラチナの新規入会キャンペーンの内容を見ていきます。

過去に「ビジネスカード(グリーン、ゴールド、プラチナ)」を発行している場合は、新規入会扱いにはならず、キャンペーン対象外です。

プロパーカードや他のアメックス提携カード(ANAアメックスなど)であれば、過去に発行していても対象になります。

キャンペーンで獲得できるポイントは1P=1円として利用・交換ができ、マイルや年会費を含むカードの支払いに使えます。

個人カードと違って、ビジネスカードやコーポレートカードは他の国際ブランドが選ばれがちです。

個人カードよりもアメックスビジネスプラチナを持っている人がさらに少ないのは、VISAと比べた時の対応事業者の少なさや決済手数料の水準なども原因かもしれません。

ですが、JCBとの提携でJCBが使えればカードが使えるようになっていますし、請求書をカード支払いにするサービスも出てきています(別途手数料は発生)。

取引や決済を行う前に確認しておけば「決済ができない」状態にはなりません。

念のためにサブカードとしてVISAブランドのビジネスカードを持っておけば、ほとんど困るケースはないでしょう。

公式キャンペーン

まずは公式キャンペーンをチェックします。

現在実施されている入会キャンペーンは下記の内容です。

| キャンペーン内容 | 獲得できる特典 |

| 入会後4ヶ月以内にamazon対象サービス※でカード利用合計金額100万円以上 | 140,000P |

| 入会後4ヶ月以内のカード利用合計金額 200万円以上 | 60,000P |

| 入会後4ヶ月以内のカード利用合計金額 400万円以上 | 20,000P |

| 400万円利用分の通常ポイント | 40,000P |

| 合計 | 260,000P |

カード利用金額は4ヵ月間で最大400万円なので、1ヵ月あたり100万円の決済が必要です。

サラリーマン単独だと日常の決済ではちょっとクリアが難しい金額になります。

ポイント獲得単価は15.3円です。通常は1ポイント100円なので、約6.4倍効率よくポイントがもらえます。

既に仕入れ規模や取引先がある程度固まっていないとクリアは難しいと思います。

アメックスビジネスプラチナは、ポイントサイトに掲載があります。

公式キャンペーンと併用可能で、最大3,000Pが上乗せできます。

| ポイントサイト | 獲得ポイント |

| モッピー | 1,000P |

| ハピタス | 1,000P |

本サイトへのお問い合わせ①

本サイトにお問い合わせ頂くと、最大270,000Pを獲得可能な、公式のキャンペーンより+10,000P条件の良い方法をご案内しています。

| キャンペーン内容 | 獲得ポイント数 |

| 入会後4ヶ月以内にamazon対象サービス※でカード利用合計金額100万円以上 | 140,000P |

| 入会後4ヶ月以内のカード利用合計金額 200万円以上 | 60,000P |

| 入会後4ヶ月以内のカード利用合計金額 400万円以上 | 30,000P |

| 400万円利用分の通常ポイント | 40,000P |

| 合計 | 270,000P |

ポイント獲得単価は14.8円で、通常より約6.7倍効率よくポイントがもらえます。

公式キャンペーンよりもポイント獲得単価が低いのがメリットです。

4ヵ月で400万円、ひと月あたり100万円の決済ハードルは同じで、クリアが難しいことには変わりない状況です。

どうやってクリアするのかは記事後半で解説しています。

本サイトへのお問い合わせ②

本サイトにお問い合わせ頂くと、郵送またはメールでの申し込みとなりますが、最大270,000Pを獲得できる申し込みルートをご案内できます。

公式のキャンペーンより決済テーブルが細かく、金額も低めの設定で、対象加盟店での決済ボーナス条件もありません。

少ない金額で、加盟店指定がなくポイント獲得ができるので、条件が合う場合にはおすすめになります。

| キャンペーン内容 | 獲得ポイント数 |

| 入会後4ヶ月以内のカード利用合計金額 80万円以上 | 60,000P |

| 入会後4ヶ月以内のカード利用合計金額 100万円以上 | 10,000P |

| 入会後4ヶ月以内のカード利用合計金額 150万円以上 | 90,000P |

| 入会後4ヶ月以内のカード利用合計金額 200万円以上 | 50,000P |

| 入会後4ヶ月以内のカード利用合計金額 400万円以上 | 20,000P |

| 400万円利用分の通常ポイント | 40,000P |

| 合計 | 270,000P |

最大ポイントの獲得単価は約15.3円で、通常より約6.4倍効率よくポイントがもらえます。

150万円の利用でも16万P獲得できるので、公式キャンペーンのamazon指定サービスでのカード利用に比べればポイント獲得のハードルが低いです。

無理なく効率よくクリアを目指したい場合にもこちらの方がいいでしょう。

利用金額を低めに抑えつつクリアして合計で16万Pを獲得する戦略として、②の申し込みルートもおすすめできます。

本サイトへのお問い合わせ方法

本サイトにお問い合わせ頂く場合は、下記のリクエストフォームからお願いします。

アメックスの規約改定により、ブログやSNSでの「紹介プログラム」の内容を含むアメックスのサービスの宣伝が禁止されています。

「紹介プログラムの宣伝」禁止に伴い、本サイトではお問い合わせ頂いた場合のみ対応しております。

規約改定されてからも本サイトは何度も会員の方経由でカードを発行していて特典は毎回付与されていますが、ご不安な場合は公式サイトから申し込みされることをおすすめします。

本サイトへのお問い合わせで公式より有利な申し込み方法をご案内

お気軽にお問合せください!

リクエストフォームでは、ご案内するために、メールアドレスとお名前などをお聞きしますが、それ以上の情報(住所や職業など)は必要ありません。

申し込みは、公式と同様に申し込む方がアメックスカードとの間で直接行うので、本サイトには申し込み者の情報や審査結果が伝わらないようになっていますのでご安心ください。

ご不安な場合は、公式サイトからのお申込みをご検討下さい。

各種キャンペーンまとめ

お得な申し込みキャンペーンのまとめです。

現在実施中のキャンペーンのおすすめは、期間4ヵ月、150万円の利用でも最大16万ポイント獲得できるお問い合わせ②のルートになります。「お問い合わせ②」のルートなら、

- 利用金額150万円でも16万P獲得(37.5万円/月の利用)

公式、お問い合わせ①よりAmazon指定サービスの縛りがない - 期間4ヵ月で400万円以上の支払いで26万P獲得

のようなパターンで大量ポイントの獲得が可能です。

Amazon指定サービスで4ヵ月100万円使えるならお問い合わせ①のポイント獲得単価が低く効率が高いのでおすすめになります。

| キャンペーン | 公式キャンペーン | お問い合わせ① | お問い合わせ② |

| カード利用特典合計 | 260,000P | 270,000P | 270,000P |

| 最大ポイント獲得の単価 | 15.3円 | 14.8円 | 14.8円 |

| Amazon対象サービスで100万円利用時のボーナス | 140,000P | 140,000P | 70,000P |

| 加盟店問わず150万円利用時のボーナス | 0P | 0P | 160,000P |

ポイントは条件をクリアするとすぐに付与されるので、何か月も待つ必要はありません。

どうせ発行するなら、今回はAmazonの縛りがない「お問い合わせ②」がいいでしょう。

検討されていた場合は、負担を抑えて発行できるお問い合わせ②の申し込みをご活用ください。

本サイトへのお問い合わせで公式より有利な申し込み方法をご案内

お気軽にお問合せください!

なるべく損せずにキャンペーン条件をクリアするには

入会キャンペーンのボーナスポイントを獲得するために、獲得条件をクリアする方法を考えてみます。

普通のサラリーマンにとってはココが一番重要。

期間も4ヵ月あるので、事業関連の決済やその他の決済を集中しいてクリアしていきましょう。

確実にボーナスポイントを得るために、計画的に進めるに越したことはありません。

大前提として、必要な金額について手元に準備済みか、近く準備できるめどがついている方が安心です。

手元資金0、計画0で挑むのは絶対にやめておきましょう。

古典的ですが、大きな買い物から日常の利用を集約してどのくらいになるか把握しておくといいと思います。

光熱費などカード決済に変更するのもいいですが、引き落とし開始までに1~2か月かかる場合もあるのが難点です。

まずは固定費以外で考えてリスト化し、後から固定費を追加していきましょう。

追加カードは、

- 4枚までは年会費無料(特典付帯あり)

- 5枚目以降はビジネス・ゴールドカードで発行(13,200円/年、税込み)

- 特典付帯なしの追加カードは年会費無料で発行(すべての枚数合計で99枚まで)

発行できます。配偶者はもちろん、期間限定で親を巻き込むという手もあります。

従業員であることが条件になりますので、所属を証明できる情報は必要になります。

追加カードの決済も本会員に合算されるので、1馬力ではなく複数馬力でクリアを狙う手もありますが、支払えることが大前提になります。事業規模に応じて利用するようにご留意ください。

特典付きの追加カードは本会員と同じように使える特典もあるので、有効活用できます。

さらに、追加カード(特典付き)会員は、本会員と同じく空港のカードラウンジを同伴者1名まで無料で利用できます。

また、追加カードもプライオリティ・パスに登録でき、かつ同伴者1名まで無料なので、国内だけではなく海外旅行の時でもラウンジ利用を無料することができ、1人分$35($1=150円換算で5,250円)、往復で10,500円が浮く計算になります。

ふるさと納税もある程度の金額になるのでクレジットカードで決済しましょう。

ただし付与ポイントは0.5%に半減してしまいますので、そこが残念なポイントです。

アメックスのホームページには百貨店ギフトカードの購入ページがあります。

全国の百貨店で、有効期限なく使えるギフトカードですので、Amazonギフト以外の選択肢としてもいいですし、

お祝いなどの贈答用に買っておくのもありです。

- カード利用時の付与ポイントが半減しない

- 10,000円以上の券面から優待価格(若干割引)になる

のがいいところですが、金券になるので高額の購入は慎重に行いましょう。

WEBから注文が可能ですが、以下の場合は電話注文になります。

- 追加カード会員

- コーポレートカードからの申し込み

- 100万円以上を購入する場合

30日間の購入上限は原則100万円まで。

10枚発送ごとに発送料610円が必要です。

1つだけ不便なのは残高の確認方法です。

カード自体に残高が表示されないので、レシート、百貨店ギフトカードホームページ、百貨店で照会、の3択で確認することになります。

あと少し届かない、という場合は期限が長くいつか使える金券類に変えておく手があります。

まず、Amazonギフトは有効期限10年間。

Amazonで使えるギフトカードなので使い道も多種多様。

いつかは使うと思いますので、ある程度事前にチャージしておいても何とかなります。

AmazonPayとして国税の支払いにも使えますので、

法人オーナーなどの方は使い勝手がよく、ポイントも半減しません。

固定資産税や自動車税は「地方税」で、AmazonPayでは払えませんので気を付けてください。

ただし、金券類のチャージや決済は注意が必要です。

公表されている基準はありませんが、「30万円以上、3回以上、金券の決済」データ等でスクリーニングされ、ヒットするとカードが停止されるような運営なのではと感じています。

カードが停止された後は下記の流れになります。

- アメックスから電話がかかってくる

- カード再開に必要な手続きを案内される

(預金通帳、その他資産を証明する書類の提出) - 手続きしないと今後アメックスとの一切の取引不可

高額な納税をAmazonPayで行う場合、「事前にアメックスに連絡して限度額を上げてもらうための再審査を依頼する」のが無難です。

カードを止めずに済むよう、金券類のチャージは慎重に行った方がいいでしょう。

アメックスはauPAYにチャージ可能です。

ただし付与ポイントは0.5%に半減してしまいます。

また、1か月のチャージ上限は5万円までになったこともあり、少し足りない時、または地方税用にチャージするような使い方になると思います。

「Kyash」というプリペイドカードにチャージすることでクリアを目指す方法もあります。

ただしauPAY同様にポイントは0.5%に半減します。

VISAプリペイドなので、決済範囲は一番広く、利便性もいいです。

Kyashには種類があり、上限金額が一番大きい「Kyash Card」なら、1回あたり上限30万円、保有残高上限100万円の枠を利用できます。

決済予定リスト、家族カード、Amazonギフト、ふるさと納税、百貨店ギフト、auPAY、Kyashへのチャージ。

これらを駆使してクリアを目指しましょう。

キャンペーン条件や利用期間はアプリに表示されるので、あといくらか、いつまでかを把握できます。

電話でアメックスのデスクに確認しても教えてもらえます。

アメックスビジネスプラチナの年会費以上の特典とメリット

アメックスビジネスプラチナの基本情報、年会費以上の特典から見たメリット・デメリットを紹介していきます。

アメックスプラチナビジネスは個人カードと同じように年会費は高いですが、還元や保障など、付帯しているものが相当あります。

ですので、実は実質的な年会費負担は思っているほど高くないです。

基本情報は以下の表のとおりで、個人カードと同じ水準のスペックです。

アメックスビジネスプラチナは、

- 貯まったポイントをANAマイルに移行する際、年間参加費5,500円(税込み)が無料

- メンバーシップリワードプラス登録料の3,300円(税込み、年間)も無料(登録手続きは必要)

- 追加カードの管理手数料が無料

- (通常は、1度も利用されない場合に3,300円(税込み)が1枚につき請求される)

で、年会費以外の追加費用が少なくなっています。

メンバーシップリワードプラスや、対象加盟店ボーナスポイントプログラムは、ポイント移行レートのアップ、ボーナス付与があるので登録必須になります。

比較対象として、同じアメックスプラチナの個人カードと並べていますのでご覧ください。

| 項目 | アメックスプラチナ | アメックスビジネスプラチナ |

| 年会費(税込み) | 165,000円 | |

| セカンドカード(プラスチック) | 〇 | |

| 家族(追加)カード | 4枚まで無料 | 4枚まで無料 5枚目以降は13,200円(税込み)※ビジネス・ゴールドで発行 特典付与なしの追加カードは年会費無料 ※全ての枚数合計で99枚まで発行可能 |

| 追加カード管理手数料 | - | 無料 |

| ポイント還元率 | 1.0%(100円=1P=1ANAマイル※) | |

| ポイント還元率(特約店) | 3.0%(100円=3P=3ANAマイル※) | |

| 特約店利用の還元上限金額 | 10万P(500万円まで) | |

| 海外利用ボーナス | 〇 | |

| ※ANAマイル移行手数料 | 5,500円→無料 | |

| ※メンバーシップリワード・プラス | 3,300円→無料 | |

| ANAマイル移行上限 | 年間4万マイルまで | |

| コンシェルジュデスク | 〇 | - |

| プラチナ・セクレタリー・サービス | - | 〇 |

| フリーステイ・ギフト(更新) | 〇 | |

| トラベルクレジット(更新) | 2万円分 | |

| トラベルクレジット(入会) | 3万円分 | - |

| バースデーギフト | 5,000円分のトラベルクレジット | - |

| FHR(ファインホテルズ&リゾーツ) | 〇 | |

| ホテル会員資格付与 | ・マリオット:ゴールド ・ヒルトン:ゴールド ・プリンスホテル:プラチナ(本会員のみ) ・ラディソン:プレミアム | |

| 海外ホテル利用優待 | 〇(100米ドルクレジット他) | |

| ダイニング1名無料特典 | 〇 | |

| KIWAMI50 | 〇 | - |

| ダイニングキャッシュバック | 〇(年間最大4万円まで) | 〇(年間最大2万円まで) |

| レストラン優待 | 〇(15%オフ) | - |

| ホテルダイニング利用優待 | 〇(10~20%オフ) | - |

| デジタルエンタメキャッシュバック | 〇(最大1.2万円まで) | - |

| ビジネス・バッキングプ・ログラム | - | 〇(最大年間3万円) |

| ラグジュアリーショッピングキャッシュバック | 〇(最大3万円まで) | - |

| スモールスポンサーシップ | - | 〇 |

| ワインギフト優待 | - | 〇 |

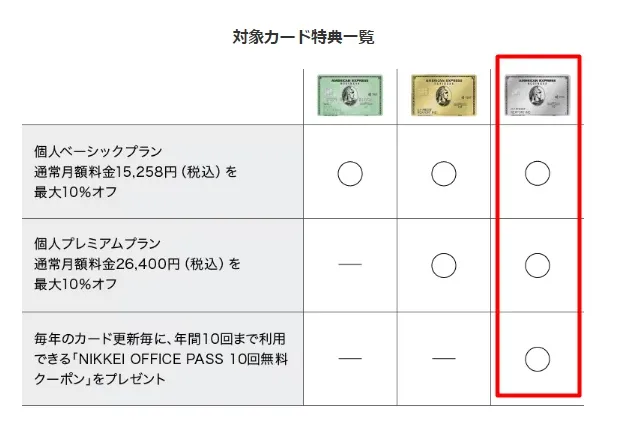

| NIKKEI OFFICE PASS無料クーポン | - | 〇(10回分) |

| 国内旅行保険 ※死亡・後遺障害(家族特約) | 本会員・家族会員:最高1億円 (最高1,000万円) | 本会員・家族会員:最高5,000万円 (最高1,000万円) |

| 海外旅行保険(家族特約) | 本会員・家族会員:最高1億円 (最高1,000万円) | |

| オンラインプロテクション | 〇(含む追加カード) | |

| ショッピングプロテクション | 最高500万円 (免責10,000円) | |

| キャンセルプロテクション | 〇(含む追加カード) | |

| リターンプロテクション | 〇(含む追加カード) | |

| スマートフォンプロテクション | 〇(15万円まで、含む家族カード) | - |

| ホームウェアプロテクション | 〇 | - |

| オフィスウェアプロテクション | - | 〇 |

| ワランティ・プラス | ○ | - |

| ビジネス・ワランティ・プラス | - | 〇 |

| ビジネス・サイバープロテクション | - | 〇 |

| ビジネス・カー・ピッキングプロテクション | - | 〇 |

| 航空便遅延費用補償(海外旅行時) | 〇 | |

| 手荷物無料宅配サービス(海外旅行時) | 往復、カード会員1人スーツケース2個まで無料 (対象空港:羽田、成田、中部、関西) | |

| 空港ラウンジサービス | ○(含む家族カード) (同伴者1名無料) | |

| 空港クロークサービス | 〇(カード会員1人2個まで無料) (対象空港:中部) | |

| センチュリオンラウンジ | ○(本会員のみ無料) | |

| プライオリティパス | ○(同伴者1名無料) | |

| 海外旅行時サポート | プラチナカードアシスト(含む家族カード) | ビジネス・プラチナカード・アシスト(含む家族カード) |

| 他社マイルに交換 | 14社の航空会社マイルに交換可能 | |

アメックスビジネスプラチナは、申し込みの時にオンラインで引き落とし口座を登録しないと「本人限定受取郵便(特定事項伝達型)」での引き渡しになります。

そうなると郵便局に本人確認書類を持って取りに行く必要がありますのでご注意ください。

なお、基本還元率は1.0%ですが、ポイント付与対象外の店舗や、還元率が半減(0.5%)になる先もあります。

ポイント付与に関するアメックスのHPも合わせてご覧ください。

アメックスプラチナの個人カードの詳細が知りたい場合は、こちらの記事をご覧ください。

アメックスは独自の審査システムを採用しています。

インターネットやTwitterなどで口コミを見ると、最近審査が少し厳しくなってきている、という投稿が多いです。

詳細な条件などは公開されていませんが、過去の信用情報はもちろん、現在の支払い能力(収入、資産状況)を重視していると言われています。

安定した収入があり(学生やアルバイト、パートの方は申込不可)、一般的に支払い能力に問題のない職業の方であればそこまで構える必要はありません。

勤続年数が短くても、医師や弁護士などの職業でなくても、税引き前の年収が400~500万円ほどあれば審査には通る可能性は高いです。

セカンドカード(プラスチック)

本会員のカードは金属カードになっていますが、アメックスビジネスプラチナではプラスチックのセカンドカードを発行できます。

金属カードは静電気が原因でカードリーダーが壊れるケースもあるそうですが、明らかに「差し込みNG」と表示されていなければ問題なく使えます。

本サイトの行動範囲では、近所のスーパー含め、差し込みやタッチ決済で問題なく使えましたが、吸い込み式のリーダーは避けた方がいいでしょう。

オプション登録で対象加盟店利用時の還元率が3%にUP

アメックスビジネスプラチナも「メンバーシップリワード」の対象で、基本還元率は100円=1P、ポイントを1度でも交換すると3年の有効期限が無期限になります。

さらに、オプションの「メンバーシップリワード・プラス」(3,300円(税込み))も無料で、別に「対象加盟店ボーナスポイントプログラム」にも登録すると、対象加盟店の利用で還元率を3 %にアップさせることができます。

ポイント獲得上限は10万Pまで(500万円分の利用まで+2%上乗せ)とかなり重厚です。

9月~翌年8月末までの1年間で毎年集計します。

枠は十分ですが、特約店でここまで利用するケースとなると、やはり仕入れや購買での利用が前提になりそうです。

| プラチナビジネス | |

| 年会費 | 165,000円 |

| 追加金額なしで発行できる枚数 | 5枚 |

| 1枚あたりの最小年会費 | 33,000円 |

| 特約店50万円利用時のポイント | 1.5万ポイント(通常0.5万+ボーナス1万) |

| 特約店100万円利用時のポイント | 3万ポイント(通常1万+ボーナス2万) |

| 特約店200万円利用時のポイント | 6万ポイント(通常2万+ボーナス4万) |

| 特約店300万円利用時のポイント | 9万ポイント(通常3万+ボーナス6万) |

| 特約店400万円利用時のポイント | 12万ポイント(通常4万+ボーナス8万) |

| 特約店500万円利用時のポイント | 15万ポイント(通常5万+ボーナス10万) |

メンバーシップリワード・プラスのメリットは、ポイント交換レートの優遇にもあります。

| 交換先 | メンバーシップリワード・プラス登録 | メンバーシップリワード・プラス未登録 |

| ANAマイル | 1,000P → 1,000マイル(1.0%) | 2,000P → 1,000マイル(0.5%) |

| JALマイル | 2,500P → 1,000マイル(0.4%) | 3,000P → 1,000マイル(0.33%) |

| マイル(その他航空会社) | 1,250P → 1,000マイル(0.8%) | 2,000P → 1,000マイル(0.5%) |

| ヒルトン・オナーズ | 1,000P → 1,250P(1.25%) | 2,000P → 1,250P(0.625%) |

| マリオット・ボンボイ | 1,000P → 990P(0.99%) | 2,000P → 990P(0.495%) |

| Safekey対象加盟店 | 1P → 0.5~0.8円 | 1P → 0.3円 |

| 対象の旅行会社 | 1P → 0.8~1円 | 1P → 0.4円 |

| ヨドバシカメラ、髙島屋 | 2,000P → 1,000円分商品券(0.5%) | 3,000P → 1,000円分商品券(0.33%) |

| 年会費 | 1P → 1円 | 1P → 0.3円 |

| 航空会社、ホテル、旅行代理店の代金 | 1P → 0.8円 | |

| 旅行関連以外の代金 | 1P → 0.5円 |

未登録の場合、ポイント交換レートが低いままになり損した気持ちになるので登録必須です。

「対象加盟店ボーナスポイントプログラム」対象店舗をよく使うなら、余計に登録した方がいいと思います。

特にAmazonの3%還元は最高峰の水準です。

夕方注文して次の日の午前中に届く(地域差あり)ヨドバシカメラの3%還元も嬉しいです。

JALは、3%の還元で交換比率0.4%なので、実質1.2%のマイル還元率になります。

ヒルトン・オナーズの還元率1.25%もなかなかいいと思います。

ANAマイルは年間のポイント移行上限が40,000マイル分までになっている点は注意が必要です。

メンバーシップリワードで交換できるその他の航空会社は以下の通りです。

複数の航空会社のマイルに交換できるのは柔軟性がありますが、交換レートは0.8%とそこまで高くなりません。

柔軟性、貯まりやすさ、どちらを重視するかで使い勝手が変わります。

プラチナ・セクレタリー・サービス

アメックスビジネスプラチナには、アメックスの社員が担当する秘書サービスが付帯します。

「プラチナ・セクレタリー・サービス」は何ができるかというと、

- カードに関する問い合わせ

- 出張や接待の手配(レストランやホテルの予約、新幹線、航空券などのチケット手配等)

- 海外の航空券、鉄道、レストラン、ホテルの予約

- 海外へのギフト発送手配

- パーソナル・インポートサービス(在庫状況により不可の場合あり)

など海外旅行時に頼りになりそうなサービスが多いので、海外旅行にどれだけ行くかでありがたみが変わってきそうです。

ただし、直通ではなく最初に音声案内され、最後に担当者につながります。

担当者直通だったり、LINEやメール対応可のサービスもある中で、使い勝手はだんだん見劣りしてきている印象です。

ただサービスの話し方や教育を含めた「質」はピカイチという声が多く、教育水準がだいぶ違うという評判です。

時間がない時にサッとお願いでき、メール返信もしてもらえるので活躍の機会は多いと思います。

フリーステイギフト(1泊2名分)

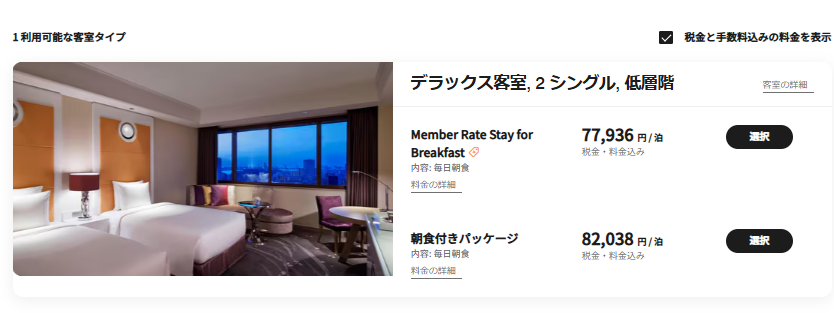

アメックスビジネスプラチナも、カードを更新の特典で「フリー・ステイ・ギフト」として、対象ホテルの1泊2名分の無料宿泊権が毎年もらえます。

価値としては10万円以上になるケースも。特典の内容は個人向けカードを同じ内容になっています。

対象ホテルの一覧は以下の通りです。

| プラチナカード(個人向け) | |

| 対象ホテル軒数 | 50軒以上 |

| 対象ホテル一覧 | 2025年版 |

| 主なホテルブランド | ヒルトン(11軒) プリンスホテル&リゾーツ マリオット、シェラトン、ウェスティン、アロフト、チャプター他(すべてマリオットボンヴォイ) オークラ ニッコーホテルズ ハイアットホテルズ&リゾーツ ニューオータニホテルズ ロイヤルパークホテルズ |

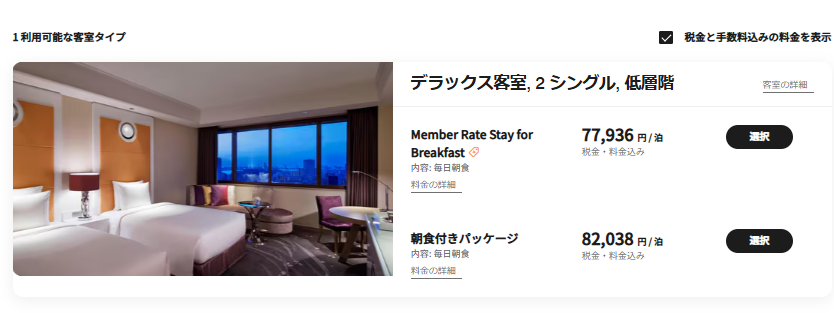

ある日の東京マリオットホテルを検索した場合、2名1室82,038円で宿泊できます。

無料宿泊権を使った場合は約82,000円が無料になり、年会費の半分を回収できるような使い方も可能です。

特典は年会費を払って更新したあと2か月後にもらえます。

さらに連泊の場合、ホテルコレクションの特典で5,000円分のクレジットがもらえます。

利用方法は二通りから選べますが、得られるメリットは同じです。

- <チェックイン時>滞在中にホテル館内対象施設で利用する

- <チェックアウト時>滞在中のホテル館内対象施設のご利用から減額

予約はホテルに直接行い、手元にカードと宿泊権を用意して電話します。

電話予約の時に、アメリカン・エキスプレスの「フリー・ステイ・ギフト」を利用することを伝えます。

チェックイン時にカードを呈示して、宿泊権にサインをしてフロントに渡せば完了です。

トラベル・クレジット(20,000円分)

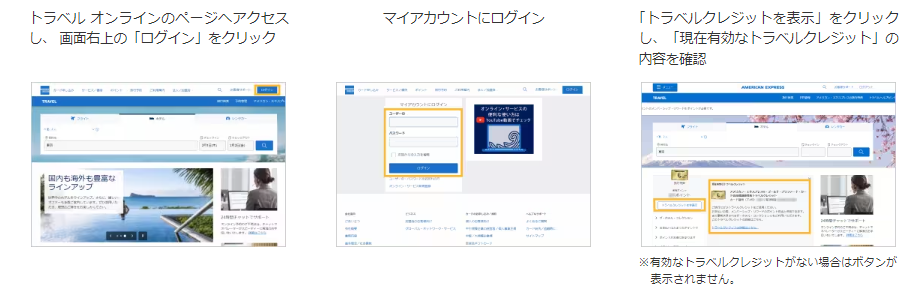

更新するとアメリカンエキスプレストラベルオンラインでのホテル予約時に使えるクレジットを20,000円分もらえます。

対象は本会員のみで、追加カードには付帯しませんのでご注意下さい。

クレジットの有効期限は1年間で、年会費請求の2か月後に付与され、「アメックス・トラベルオンライン」のマイページで確認できます。

「アメックス・トラベルオンラインのサイト」から予約する時に使えるので、現地ホテルでの支払いには利用できません。

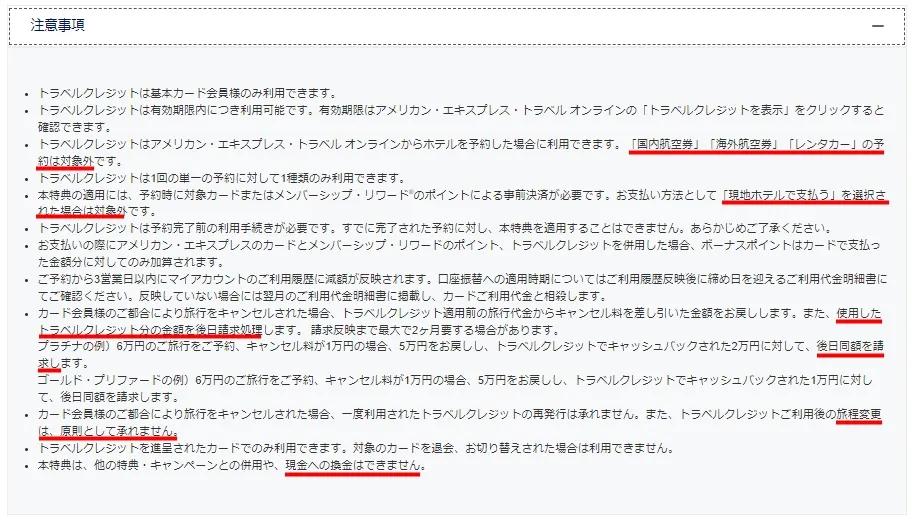

また、1回の単体の予約で40,000円以上の予約でないと使えませんのでご注意ください。

航空券やレンタカーとホテルを同時予約した場合にはクレジットが適用されません。

「現地で支払う」場合にはクレジットは適用されません。

トラベルクレジットの利用に関して、キャンセル時の扱いには注意が必要です。

予約した後は変更することができません。

予約し直すためには電話してキャンセルする必要があります。

トラベルクレジットは再発行されないので、その代わりにキャンセル手数料が引かれた後の金額がマイナス処理されて戻されます。

注記には、ホテルクレジット利用分は後日請求と書かれているので、得するわけではなさそうです。

つまり、キャンセルすると

- キャンセル手数料がかかる

- トラベルクレジットは再発行されない

- 一度現金で払い戻されるが後日請求

単にクレジットの無駄遣いになってしまうので注意して下さい。

トラベルクレジットは個人向けプラチナカードの方がもらえる

個人向けプラチナカードでは入会特典として3万円分のトラベルクレジットがもらえ、さらにバースデー特典として、5,000円分のトラベルクレジットももらえます。

ビジネスカードより35,000円分多くトラベルクレジットをもらうことができます。

予約は「アメックストラベル指定」になる点、キャンセルの扱いなどを踏まえると、出張の時に使うには少し使い勝手が限られるかもしれません。

出張時のトラベルクレジット利用は目当てにせず、他の特典を使うつもりで発行した方がいいでしょう。

FHR

「ファインホテルズ&リゾーツ」(FHR)はビジネスカードも対象で、無料宿泊ではなく、高級ホテル宿泊時の優待サービスになります。

プラチナ・カード®会員様またはビジネス・プラチナ・カード®会員様は、ご予約の度に、世界中にある1,500以上のすばらしいホテルで、平均総額600ドル相当†の各種特典を無料で受けられます。

アメックスHPより

以下の特典が付帯しますが、利用するとそれなりにお金はかかります。

- アーリーチェックイン

- 客室アップグレード

- 朝食サービス

- 100ドル相当のクレジット

- 無料Wi-Fi

- レイトチェックアウト

FHRは、ちょっと奮発して「間違いのない最高のホテル」で優遇されながら滞在するためのもの。

客室のアップグレード内容によっては、嬉しいサプライズになるでしょう。

ホテルメンバーシップの特典と同じものもあるので、ステータスを持っていないホテルで使った方が「お得感+特別感」を味わえると思います。

宿泊代金はあとからポイントを充当できるので、実質ポイント泊も出来るようになりました。

ホテルメンバーシップが複数付帯

アメックスビジネスプラチナにも複数のホテルチェーンの上級メンバーシップが付帯します。

- プリンスホテル&リゾーツ:プラチナ(本会員のみ)

- マリオット:ゴールドエリート

- ヒルトン:ゴールド

- ラディソン:プレミアム

プリンスホテルのプラチナメンバー

本来プリンスホテル&リゾーツで年間50万円利用しないと獲得できません。

カード保有だけで期限なく付帯してくれるのは素晴らしく、利用にはプリンスホテルのメンバー登録が必要です。

注意点としては、追加カード会員はプリンスホテルのステータスが利用できません。

<プリンスホテル&リゾーツ「プラチナメンバー」特典>

- 宿泊ベストレート保証

- 休暇シーズンの特別プランを先行予約

- スマートチェックインサービス

- レイトチェックアウト

- ウェルカムサービス

- 朝食無料

- プール入場無料(アプリ限定、夏季)

- 記念日お祝いメニュー&記念日お祝いオプションご優待

- お食事10回でお食事券プレゼント

- バー・ラウンジのカバーチャージ無料

- ワイン持ち込み無料(アプリ限定)

- ゴルフベストレート保証

- ゴルフ場ドリンクサービス(アプリ限定)

- ポイント進呈率アップ (通常の130%)

- ステータスボーナスポイントプレゼント(2,000ポイント、要所定数のメダル獲得、毎年4月進呈)

- 軽井沢‧プリンスショッピングプラザ駐車場サービス (3時間無料、アプリ要)

- 専用ダイヤル(コンシェルジュデスク)

- 会員誌のお届け

【誕生月特典】

- スイートルームご優待

- レイトチェックアウト

- レストランワンドリンクプレゼント(アプリクーポン限定)

- ゴルフワンドリンクプレゼント(アプリクーポン限定)

- ボーナスポイント(30,000円(サービス料・消費税込)以上で、SEIBU Smile POINTを500ポイント)

- プチギフト

- スパトリートメント30%オフ(アプリ限定)

マリオットのゴールドエリート

年間25泊しないと付与されないステータスです。

マリオットアメックスプレミアムにもゴールドエリートが付帯しますが、アメックスビジネスプラチナの顧客の方がホテル側が客室を優遇してくれる、と聞いたことがあります。

マリオットは追加カード会員もホテルステータスを利用できます。

家族や社員がそれぞれ海外にいく機会がある場合には、それぞれで何枚もホテル提携カードを発行するよりシンプルでいいかもしれません。

<マリオットエリートステータス特典(~プラチナ)>

| 特典内容 | シルバー | ゴールド | プラチナ |

| 宿泊日数 | 年間10泊 | 年間25泊 | 年間50泊 |

| ホテルサービス利用ボーナス | +10% (100円=11P) | +25% (100円=12.5P) | +50% (100円=15P) |

| 予約保証 | ○ | ○ | ○ |

| レイトチェックアウト | ○ | ○(最長14時まで) | ○(最長16時まで) |

| 客室アップグレード | - | ○ | ○(含む一部スイート) |

| ウェルカムギフト | - | ○(250Pまたは500P) | ○(ポイント、朝食、アメニティから選択) |

| 年間チョイス特典 | - | - | ○(50泊達成の選べるギフト) |

| ラウンジ、無料の朝食 | - | - | ○ |

| ユナイテッド航空プレミアシルバー会員資格 | - | - | - |

| アンバサダーサービス | - | - | - |

| 24時間チェックイン・アウト | - | - | - |

| エリート会員サポート | - | - | ○ |

| (モバイル)チェックイン&キー | ○ | ○ | ○ |

| 客室内WiFi無料 | ○ | ○ | ○ |

| 現金・ポイント併用予約 | ○ | ○ | ○ |

| サービスのポイント利用 | ○ | ○ | ○ |

ヒルトンオナーズ ゴールドステータス

通常20回の滞在又は40泊、または75,000Pのベースポイントが必要になります。

ヒルトン、ウォルドーフ・アルトリア、コンラッドなどの上質なホテルで以下の特典を受けられます。

ヒルトンも追加カード会員のホテルステータス利用が可能です。

<ヒルトンホテル&リゾーツ「ゴールド」特典>

- 80%のボーナスポイント

- 客室アップグレード(空室状況による、最高でエグゼクティブフロアルームのカテゴリーの客室)

- 朝食無料クレジット(会員と同室に宿泊の1名まで)

- 40泊した後の宿泊10泊ごとに10,000ボーナスポイント(1暦年内)

- ミネラルウォーター(2本)

- レイトチェックアウト

ラディソン プレミアムステータス

カールソン・レジドール・ホテルズのブランドですが、事実上日本からは撤退しています。

ラディソンの他、カントリーイン&スイーツ、パークプラザ、パークイン等があります。

主要都市中心の出張などではマリオットやヒルトンほど利用する機会がないかもしれません。

年会費を抑えてマリオットのゴールドだけほしい、という場合には、マリオットアメックスの解説記事をご覧下さい。

ザ・ホテル・コレクション(海外ホテルでの優待)

海外旅行の際、会員専用サイトから600を超える厳選された対象のホテルを予約でき、2連泊以上予約する時には優待や特典を利用できます。

- 対象の館内施設利用代金100米ドル相当オフ(チェックアウト時)

- 部屋のアップグレード(空室状況による)

- 予約時の支払いでボーナスポイント(+1%)

海外への出張を検討する時には候補に入れたいサービスです。

コース料金が1名分無料!ビジネス・ダイニング・コレクションbyグルメクーポン

対象の国内外約200店舗のレストランで、指定のコースメニューを2名以上で予約すると、1名分のコースメニュー料金が無料になるサービスが利用できます。

中身はベネフィット・ワン提供の「グルメクーポン」になります。

利用するには、

4~9月:過去半年間(10~3月)にカード利用がある場合

10~3月:過去半年間(10~3月)にカード利用がある場合

という条件があります。

利用すると半年間有効の「アクティベーションキー(15桁)」が発行され、予約ができるので1回以上カードを利用しましょう。追加カード会員の利用でもカウントされます。

対象店舗は東京・大阪が中心です。各県の主要都市に数店対象店舗がある印象ですが、博多でも対象は1店舗。

正直ちょっと少ない気がするので今後強化してほしいですね。

「KIWAMI50」は利用不可

予約困難な名店を優先的に予約することができるサービスですが、ビジネスカードには付帯しません。

ほとんど東京23区、京都や大阪の都市部の店舗なのは「グルメ・クーポン」と同じです。

地方で載っていたのは、

- 勢麟(静岡・浜松、和食)

- 徳山鮓(滋賀・余呉、鮨)

- 日本料理 たかむら(秋田・秋田市、和食)

だけでした。

対象店舗が近くになければあっても仕方ないですが、どうしても利用したい場合は個人向けプラチナカードか、ANAアメックスプレミアムを発行しましょう。

その他、ホテルダイニングやレストランでの優待は個人向けプラチナカードの方が充実しています。

ポケットコンシェルジュで予約したレストランでキャッシュバック

「ポケットコンシェルジュ」で予約したレストランでアメックスビジネスプラチナで決済すると、利用金額の20%が毎回キャッシュバックされます。(上限有り)

特典を受けるには、

- アメックスOffersに事前登録

- ポケットコンシェルジュでのレストラン予約

- 支払いにカードを利用

が必要です。

20%のキャッシュバックは大きいですが、年間の最大キャッシュバック金額は20,000円までで、

A期間:1月1日~6月30日の間で最大10,000円まで

B期間:7月1日~12月31日)の間で最大10,000円まで

になっています。

1人で予約した場合でも対象にはなるものの、会食での利用を考えると、個人向けプラチナカードと同じ利用枠はあってもいいように思います。

ポケットコンシェルジュを利用するのには会員登録(メールアドレスとパスワード)が必要です。

対象の店舗は900以上あるので、使える店がある確率は高いと思います。

ビジネスプラチナのみの特典

指定の加盟店でサービスを20万円以上利用・決済すると、半年間で15,000円、間最大3万円のキャッシュバックが受けられます。

キャッシュバック対象サービスは

- Google広告

- Meta(広告)

- Adobe

で、この特典を得るには、

- アメックスOffersで事前登録

- プラチナビジネスカードで決済

が条件になっています。

こちらは本会員のみ適用で、条件を達成するとキャッシュバックされます。

ビジネスカードのみのカード更新特典として、NIKKEI OFFICE PASSの10回無料クーポンがもらえます。

利用にはNIKKEI IDが必要で、専用のWEBサイトから利用を申し込みます。

コワーキングスペースとして提携しているオフィススペースが利用でき、オシャレな空間で「いつもよりいい仕事してる気分」になれます。

たまには気分転換にちょっと違う場所で作業したり打ち合わせをしてもいいかもしれませんね。

「オシャレな場所は敷居高くて意識も高くて苦手」でも大丈夫

カラオケ館や快活CLUBといった行きなれたスペースも提携していたりするので、近くに場所がないということはほとんどないでしょう。

月額利用プランを割引利用することもできますが、

無料クーポンを使い切る前に月額プランに申し込むと残りの無料クーポンは使えないのでご注意下さい。

月額利用プランを使っていて無料クーポンをもらった時は、月額利用プランを利用期限末までに解約して更新を止めて無料クーポンを利用する必要があり、ちょっとだけ手間はかかります。

個人ベーシックプラン(31回利用可能、1回あたり約442円)でも十分だと思います。

プライオリティ・パス、ラウンジ、保険などの旅行系特典

空港ラウンジは、同伴者利用が1名まで無料です。(家族カード含む)

利用料は1人あたり1,000~1,500円ほど。12歳未満だと500~600円かかります。

例えば4人分で片道4,000~5,000円とすると、往復8,000~10,000円がタダになる計算です。

エリア別にまとめています。主要な空港のラウンジは利用できますが、アメックスのカードは、一部の空港ラウンジの無料サービスが終了しています。(2025年6月~)

<無料アクセス対象外>

函館、青森、秋田、仙台、新潟、富山、小松、岡山、米子、山口宇部、高松、松山、徳島、北九州、大分のラウンジはアメックスのカードでは無料アクセスができません。

北陸の空港ラウンジは対象外に。他のゴールドカードなどのラウンジサービスで利用するようにしてください。

<北海道~東北エリア>

| 空港 | ラウンジ |

| 新千歳空港 | スーパーラウンジ ノースラウンジ |

<関東~中部エリア>

| 空港 | ラウンジ |

| 成田空港(第1ターミナル) | IASS EXECUTIVE LOUNGE 1(P.P.対応) |

| 成田空港(第2ターミナル) | IASS EXECUTIVE LOUNGE 2(P.P.対応) |

| 羽田空港(第1ターミナル) | POWER LOUNGE NORTH POWER LOUNGE CENTRAL POWER LOUNGE SOUTH |

| 羽田空港(第2ターミナル) | POWER LOUNGE NORTH POWER LOUNGE CENTRAL エアポートラウンジ(南) |

| 羽田空港(第3ターミナル) | SKY LOUNGE |

| 中部国際空港(セントレア) | プレミアムラウンジセントレア |

※ 富士山静岡空港の「YOUR LOUNGE」はアメックス対象外

<関西~四国>

| 空港 | ラウンジ |

| 関西国際空港 | 六甲 アネックス六甲 金剛 |

| 伊丹空港 | ラウンジオーサカ |

| 神戸空港 | ラウンジ神戸 |

| 広島空港 | ラウンジYAMANAMI VILLA |

<九州、沖縄エリア>

| 空港 | ラウンジ |

| 福岡空港 | ラウンジTIME インターナショナル ラウンジTIME / ノース ラウンジTIME / サウス |

| 長崎空港 | ビジネスラウンジ「アザレア」 |

| 阿蘇くまもと空港 | ラウンジ「ASO」 |

| 鹿児島空港 | スカイラウンジ菜の花 |

| 那覇空港 | ラウンジ華 |

アメックスビジネスプラチナに付帯するアメックスの特典は、海外旅行向きのものが多くあります。

海外旅行によく行く、これから行きたいと考えている場合は、旅行そのものを快適に、安全にしてくれるアメックスの特典は非常に重宝すると思います。

アメックスビジネスプラチナのプライオリティ・パスは、追加カードも含め無料で登録可能です。

対象の空港ラウンジをカード会員、同伴者も1名まで無料で利用できます。

プライオリティ・パスのラウンジは1人1回あたり$35($1=150円換算で約5,250円)なので、1人往復で約10,500円、4人なら往復で42,000円ほどが無料になります。

海外1,700以上のラウンジが対象になっていますので、海外旅行の快適さ、安全性を高めてくれます。

ただし、アメックスのプライオリティ・パスは、「ぼてじゅう」などで3,400円分使える空港レストランサービスを利用することはできないので、ご注意下さい。

上記を使いたい場合は、

- セゾンアメックスプラチナ(ビジネス)

- 出光プラチナ

- ドコモプラチナ

- エポスプラチナ

などでプライオリティ・パスを発行しましょう。

海外の空港にはアメックス直営の「センチュリオンラウンジ」があり、プラチナ、ビジネスプラチナカード保有者は利用することができます。

2025年には羽田の第3ターミナルに日本初のセンチュリオンラウンジオープンも控えています。

センチュリオンラウンジは、

では利用することができません。

また、同伴者は料金がかかるようにりました。

- 18歳以上:$50

- 2-17歳:$30

- 2歳未満は無料

<アメリカ>

| 空港 | 場所 | 主なサービス |

| ラスベガス ハリー・リード国際空港(マッカラン国際空港) | コンコースD(D1番ゲートの正面) | キッズコーナー、スパ、シャワー他 |

| ジョージ・ブッシュ・インターコンチネンタル・ヒューストン空港 | ターミナルD(D6ゲート近くの免税品店内にあるエレベーターを利用) | Wifi、シャワー、アルコール他 |

| マイアミ国際空港 | コンコースD(D12番ゲート付近) | キッズコーナー、スパ、アルコール他 |

| ニューヨーク ラガーディア空港 | ターミナルB(3階のコンコースBとコンコースCの間) | Wifi、シャワー、アルコール他 |

| フィラデルフィア国際空港 | ターミナルA西棟(14番ゲート付近) | Wifi、シャワー、アルコール他 |

| シアトル・タコマ国際空港 | コンコースB(B3番ゲート向かい) | Wifi、シャワー、アルコール他 |

| ダラス・フォートワース国際空港 | ターミナルD(D17番ゲートの正面) | キッズコーナー、スパ、シャワー他 |

| サンフランシスコ国際空港 | ターミナル3(セキュリティ・チェッを通過後) | キッズコーナー、シャワー、アルコール他 |

| フェニックス・スカイハーバー国際空港 | ターミナル4(ゲートB22向かい) | Wifi、シャワー、アルコール他 |

| シャーロット・ダグラス国際空港 | 中 2 階(コンコース D とコンコース E の間) | キッズコーナー、シャワー、アルコール他 |

| ロサンゼルス国際空港 | トムブラッドリー国際線ターミナル(148ゲート、保安検査場を出て左手) | キッズコーナー、スパ、シャワー他 |

| ジョン・F・ケネディ国際空港 | ターミナル4 | Wifi、アルコール他 |

| デンバー国際空港 | C ゲート 22階(ゲート C46付近) | Wifi、シャワー、アルコール他 |

<中南米>

| 空港 | 場所 | 主なサービス |

| メキシコ・シティ国際空港(メキシコ) | アメリカ合衆国ターミナル1(17、18番ドアの間) | Wifi、アルコール他 |

| ヘネラル・マリアーノ・エスコベード国際空港(メキシコ) | ターミナルB(ドア4) ターミナルA(ゲート4付近) | Wifi、アルコール他 |

| エセイサ国際空港(アルゼンチン) | ターミナルC(2階15番ゲート付近) | Wifi、アルコール他 |

| グアルーリョス国際空港(ブラジル) | ターミナル3 | キッズコーナー、シャワー、アルコール他 |

<アジア・アセアニア>

| 空港 | 場所 | 主なサービス |

| 香港国際空港(中国) | ターミナル1(61番ゲート付近) | アルコール、Wifi、シャワー他 |

| インディラ・ガンジー国際空港(インド) | ーミナル3、27番/28番ゲートの隣 | Wifi、食事他 |

| チャトラパティ・シヴァージー国際空港(インド) | 第2ターミナル(44番ゲート向かい) | アルコール、Wifi他 |

| シドニー国際空港(オーストラリア) | ターミナル 1(50-63 ゲート付近) | アルコール、Wifi、シャワー他 |

| メルボルン国際空港(オーストラリア) | 第2ターミナル(9番ゲート近くの地下) | アルコール、Wifi他 |

<欧州>

| 空港 | 場所 | 主なサービス |

| ヒースロー空港 | ターミナル3 | アルコール、Wifi他 |

| ストックホルム/アーランダ空港(スウェーデン) | ターミナル 5(エアサイドAピア2階) | アルコール、Wifi他 |

アメリカンエキスプレスグローバルラウンジコレクションが付帯しているので、出発便・乗継便を利用する場合は、上記のラウンジに加えて下記のラウンジも利用することができます。

- デルタスカイクラブ(デルタ便はベーシックエコノミー運賃以上、同伴者1人$50、2025年2月以降は年間10回利用可能、年間$75,000以上($1=150円換算で約1,125万円)利用すると回数無制限に)

- プラザ・プレミアムラウンジ

- エアスペース

- エスケープ・ラウンジUS

- ルフトハンザ・ラウンジ

海外旅行時に日本語でサポートを受けられる「ビジネス・プラチナカード・アシスト」が付帯しています。

滞在する国や地域に応じたコンタクトセンターの番号を手元に控えて出発すると安心です。

【ビジネス・プラチナカード・アシスト:旅行に役立つ海外の各種情報提供サービス】

- 航空券、ホテル、レンタカー&リムジン、現地ツアー、レストラン、ゴルフコースなどの予約、確認、変更やキャンセル

- カード紛失・盗難の連絡、現地での再発行手続き

- パスポートや他の所持品を紛失、盗難にあった時の対応支援

- 日本大使館、領事館の案内

- 病院、医師、弁護士などの専門家紹介

- 緊急時の医療相談、病院予約や入院の手配、医師への病状や容態の電話口での通訳 など

旅行や出張に関するちょっとした照会から緊急時の対応まで、日本語でサポートが受けられるのは非常に心強いです。

日本から持ち込んだ携帯電話では現地の番号につながらないケースがあり、つながっても通話料金が高くなる点にだけ注意が必要です。

プラチナビジネスカードの海外旅行保険はカバー範囲も広く、補償内容も手厚くなっています。

原則は利用付帯ですが本会員と同じ水準で追加カード会員特約もあり、追加カード会員の家族も対象範囲という充実っぷりです。

つまり、奥さんの家族も補償対象範囲に含まれます。

障害・疾病も手厚く、海外で高額になりがちなケガや病気の時でも安心できる水準です。

さらに補償を手厚くしたい場合は、年会費無料のカードをサブで持ち、保障を加えるといいでしょう。

ビジネスカードは国内のみ最高5,000万円までとなっています。

| アメックスプラチナ(家族特約) | アメックスビジネスプラチナ(家族特約) | |

| 傷害死亡・後遺障害 | 本会員・家族会員 国内/海外:最高1億円(1,000万円) | 本会員・追加カード会員 国内:最高5,000万円 海外:最高1億円 (1,000万円) |

| 傷害治療費用 | 1,000万円 | 1,000万円 |

| 疾病治療費用 | 1,000万円 | 1,000万円 |

| 救援者費用等 | 1,000万円 | 1,000万円 |

| 賠償責任 | 5,000万円 | 5,000万円 |

| 携行品損害(免責3,000円) | 100万円 | 100万円 |

| 寄託手荷物遅延費用 | 3万円 | 3万円 |

| 寄託手荷物紛失費用 | 6万円 | 6万円 |

| 乗継・出航遅延、欠航、搭乗不能費用 | 3万円 | 3万円 |

海外旅行時、手荷物(スーツケース2個)を無料で往復宅配(自宅→空港→自宅)できるサービスを利用できます。

スーツケースの他、ゴルフバッグもなどの荷物も1つまで宅配無料です。

空港からの距離にもよりますが、往復でおよそ12,000円前後が年会費に含まれています。

移動も楽になるので地味ですがかなり助かるサービスです。

利用できる空港は、

- 羽田空港(第2、第3ターミナル)

- 成田空港

- 関西国際空港

- 中部国際空港

になります。

会員向けイベント

アメックス協賛、主催で会員向けのイベントが開催されており、イベントによってはその他の条件なく参加できるものもあります。

無料招待ではなく参加料は別でかかりますが、普段なかなか訪れる機会のない場所や、

人が多くてゆっくりできないことが多いところに会員優先の時間を確保してくれるのはプライスレスと言えます。

アメックスイベント 「知新の扉™」 東京国立博物館 ナイト・ミュージアム

→ 東京国立博物館をカード会員向けに全館貸し切って鑑賞

Staycation by Amex 「はだしで入り込むチームラボの世界」

→ 水に入るミュージアム「チームラボプラネッツ」に一定期間中いつでも来場できる体験イベント

USJ貸し切りナイト抽選権の優先枠はなし

アメリカン・エキスプレスはユニバーサル・スタジオ・ジャパンの公式マーケティング・パートナーです。

そのため、年2回、夕方~夜の時間にUSJをアメックスカード会員向けに貸し切る「貸し切りナイト」を開催しています。

貸切ナイトは抽選で、応募して当選すると参加できます。

1次抽選の枠があるのは個人カードのみで、残念ながらビジネスカードは対象外です。

他のアメックスカード会員も含めて抽選される2次抽選に応募することになります。

「スーパー・ニンテンドー・ワールド」の貸し切りなどが企画されているので、当たることを祈って応募しています。

プロテクション

スマホが壊れたり、火災、水濡れ、盗難にあった時の修理代金最大15万円までの補償は、ビジネスプラチナには付帯していませんのでご注意下さい。

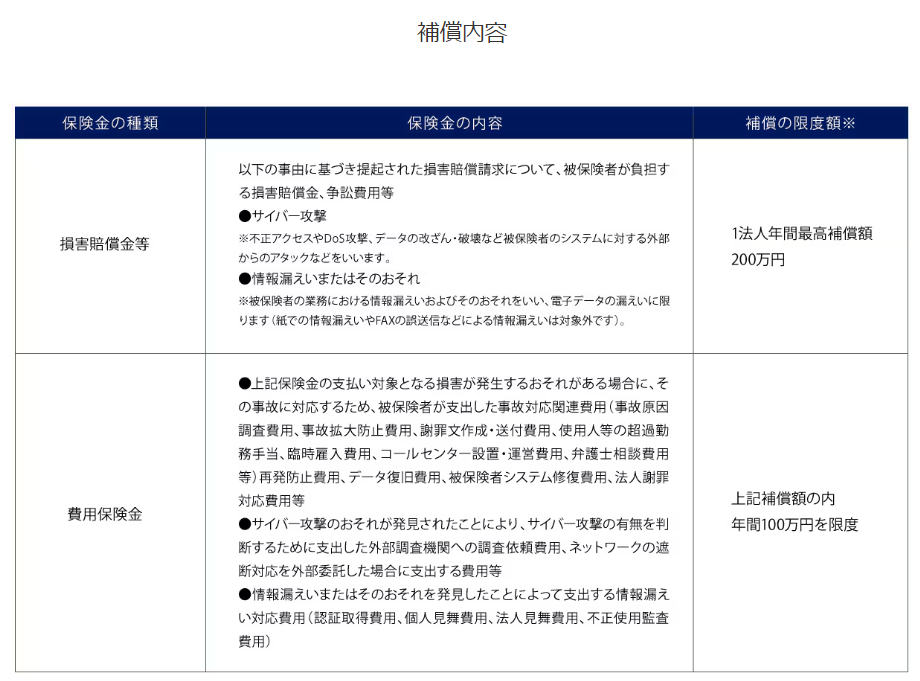

サイバー攻撃や電子データの情報漏洩などにより、損害賠償責任を負担することになった場合、最大200万円の保障が受けられるサービスが付帯しています。

スモールビジネスにとっては、あると心強い補償になっています。

紙での情報漏洩は対象外になっていますのでご注意ください。

社用車などで仕事をしている時に、

- 停車していた車が車上荒らしにあった

- 交通事故に遭った

場合、車の中に積んであったものへ損害が出たり、盗難の被害が出たりした時に補償が受けられます。

補償金額は年間最大30万円まで、1事故につき5,000円が自己負担(免責金額)となります。

1年間のカウント起算は2月1日からになっています。

<保障対象の装備>

- 車内またはトランク内に収容している補償対象者が所有する動産に生じた損害

対象外になるものも多いので確認しておく方がいいでしょう。

<保障対象外となるもの>

- 商品

- 自動車の付属品(自動車に定着または装備されているもの)

- 1個または1組の価額が30万円を超える宝石、貴金属、装飾品、書画、骨董、その他の美術品

- 携帯電話、PHSなどの携帯式通信機器

- 現金、有価証券、印紙、切手、預金証書(通帳・キャッシュカード含む)、クレジットカード、プリペイドカードなど

- 義歯、義肢、コンタクトレンズ、眼鏡など

- 稿本、設計図、図案、帳簿、左記に準ずるもの

- 動物、植物、飲食物、食料品

- 自然の消耗に起因する損害

- 故意または重大な過失に起因する損害

- 修理、清掃などの作業に起因する損害

- 電気的事故または機械的事故に起因する損害

- 地震、噴火、津波、水災に起因する損害

- ビジネスプラチナカード会員の資格を失った場合

保険会社は「東京海上日動」で、もし事故等に遭った場合には、

TEL:0120-881-605(通話料無料 / 9:30~17:00 / 土日祝休)

「アメリカン・エキスプレス補償制度」係

に連絡し、保険請求書を事故から30日以内に返送する流れになります。

あまり使う機会はないですが、あると安心な補償も付帯しています。

楽しみにしていた旅行やイベント。

そんなときに限って病気やケガ、まさかの入院、急な出張とかあり得ない。

行けないばかりか、キャンセルチャージもかかり泣き面に蜂・・・。

そんな時アメックスビジネスプラチナで決済していた場合、

キャンセル費用の損害を年間最高10万円まで補償してもらえます。(追加カード会員も対象)

免責として1,000 円かキャンセルチャージの10%いずれか高い額を負担する必要があり、

キャンセル事由発生後に当然に行うべき損害回避のための行動も補償の前提となります。

カードで購入した商品を返品したのに、購入店が返品を受け付けなかった場合、購入後90日以内であることを条件に

- 1商品あたり最高3万円相当額

- 1会員口座につき年間最高15万円相当額

まで、購入金額の払い戻しを受けられます。

商品は未使用、損傷などがなく、他の保険や購入した店舗での返品規定が適用されない場合のみ適用になります。

レアケースだと思いますが、困ったときにはありがたい補償と言えます。

ビジネスカードにも故障やトラブルをカバーする保障があります。

- 故障なら「ビジネス・ワランティ・プラス」(要プラチナビジネス決済、メーカー保証1年の品物を延長保証)

- 火災・盗難・破損・水漏れならオフィスウェア・プロテクション

で年間20万円まで補償されますが、5,000円未満の損害は対象外です。

また、出張費はメーカー保証規定で出張修理対象製品の場合に補償されます。

購入した製品の代金やカード代金請求書、購入店の領収書は必ず取っておきましょう。

補償限度額は以下の通りです。

| オフィス・ワランティ・プラス | オフィスウェア・プロテクション | |

| 事故内容 | 故障 | 火災・盗難・破損・水漏れ |

| 購入~6か月 | メーカー保証 | 購入金額の100% |

| 6か月超~1年 | メーカー保証 | 購入金額の90% |

| 1年超~2年 | 購入金額の80% | |

| 2年超~3年 | 購入金額の70% | |

| 3年超~4年 | 保証なし | 購入金額の60% |

| 4年超 | 保証なし | 購入金額の50% |

<補償対象の製品>

- 日本国内で有効なメーカー保証期間が1年間の家電製品、パソコン、ワープロ、時計、カメラ、電話機(SIMカードに割り当てられた電話番号を用いることで通話できる携帯式機器、PHSおよびポケットベルは除く。)、テレビ、冷暖房、冷蔵庫、複合機・プリンター、スキャナー、プロジェクター、シュレッダー、掃除機、オーディオ機器、空気清浄機、加湿・除湿機(いずれも業務用を除く)

- 日本国内で修理可能な製品

<保障対象外となるもの>

- スマートフォン、携帯電話

- 家庭使用目的の製品

- メーカー保証の対象となる場合及びメーカー保証において明記されている保証範囲外の事由による保証対象製品の故障

- 製品の自然消耗、摩擦、さび、かび、腐敗、変質、変色、その他類似の事由による故障、損傷及び損害

- メーカーリコールまたはメーカーが取り替えを認めたとき

- 保守作業のみで機能復旧する場合

- 本保証サービス以外の保証書または保険などによって、保証対象製品の修理対象となる故障、損傷及び損害

- 台風、暴風雨、豪雨等による洪水、融雪洪水、高潮、土砂崩れ(崖崩れ、地滑り、土石流または山崩れをいい、落石を除きます。)、落石等の水災によって生じた損害

- 地震、津波、噴火に起因する故障、損傷及び損害

- 置き忘れ、紛失、遺失に起因する故障、損傷及び損害

- カード会員が引渡しを受ける前に当該保険の目的に生じた損害

- 保険の目的の配送中に生じた損害

- 製品の使用上の誤り及び不当な修理や改造により生じた故障、損傷及び損害

- 修理費用(部品代、工賃、出張費)以外の費用、但し出張費についてはメーカー保証で出張修理対象となっている場合のみ対象

- 製品の故障及び事故に起因して生じた対人、対物被害及び製品の使用の阻害によって生じた損害

- 故意、重過失に起因する故障、損傷及び損害

- 詐欺、横領に起因する損害

- ビジネスプラチナカード会員の資格を失った場合

アメックスビジネスプラチナのデメリット「高い年会費」を回収できるか

ビジネスプラチナのデメリットは高い年会費だと思います。

特典やメリットの裏返しになりますが、年会費を大きく上回っていることを確認していきましょう。

年会費が高いがオプション込み

アメックスビジネスプラチナは本会員の年会費が165,000円(税込)なので、普通のサラリーマンにとってはこれっぽっちも安くない金額です。

ですが、そのうち2つのオプションが標準で付帯しているので実質8,800円引き。

- 「メンバーシップリワード・プラス」(3,300円/年)

- ANAマイル移行手数料(5,500円/年)

入会翌年度以降は毎年20,000円分のトラベルクレジットがもらえるので、合計で実質28,800円が年会費に含まれます。

初年度は入会キャンペーンで年会費をペイできるポイントがもらえるチャンスがあるので、実質の負担も下がります。

キャンペーンをクリアするには計画的にカード利用をしていく必要がありますが、実態面では負担はそこまで大きくありません。

次年度以降はフリーステイギフトがもらえ、泊まるホテルによっては年会費を大幅に回収できます。

他のキャッシュバックや紹介なども含めると使い方によっては実質的な年会費は無料になっているパターンも出てきます。

ただ、それなりに出費は伴うことになるので、ある程度の事業規模や本業の年収700万円~くらい稼ぐ人向けになると思います。

追加カードの発行人数や出張頻度などに左右されるでしょう。

もし追加カードを4枚まで無料で発行した場合、1枚あたりのコストが下がります。

本会員、追加カード会員4枚の最大5枚で保有する場合、1枚あたり33,000円(税込)です。

- 海外のホテルステータス

- 特約店での還元

- ダイニングのキャッシュバック

- 空港ラウンジ(同伴者1名無料)

- プライオリティ・パス(同伴者1名無料)

- 各種プロテクション

など、本会員と同じ特典を使える追加カードが利用できるので、外食や出張、旅行(特に海外)に自分も家族もよく行ったり、毎年1回は高級ホテルに宿泊しているという場合には、家族で使ってもゴールドカード以上の満足度が得られる可能性が高いです。

最後に年会費を払った後、特典の価値がどのくらいか表にまとめています。フリーステイギフトの使い方で変わりますが、初年度だけでなく翌年度以降も上回っています。

| アメックスビジネスプラチナ | 初年度 | 次年度以降 |

| 年会費 | 165,000円 | 165,000円 |

| ANAマイル移行手数料 | ▲5,500円 | ▲5,500円 |

| トラベルクレジット(更新) | - | ▲20,000円 |

| フリーステイギフト(更新) | - | ▲90,000円など |

| ダイニング特典(グルメクーポン) | ▲20,000円など | ▲20,000円など |

| ダイニングCB | ▲最大20,000円 | ▲最大20,000円 |

| ビジネス・バッキング・プログラム | ▲最大30,000円 | ▲最大30,000円 |

| 特約店利用ボーナス(50万円利用の例) | ▲10,000Pなど | ▲10,000Pなど |

| 入会キャンペーン | ▲15万~最大37万P | - |

| NIKKEI OFFICE PASS | - | ▲4,500円相当 |

| 海外旅行時の保険加入不要 | 約▲12,000円/回など | 約▲12,000円/回など |

| 空港手荷物宅配 | 約▲12,000円/2個・往復 | 約▲12,000円/2個・往復 |

| 合計 | 最大▲324,500円相当 | ▲59,000円相当 |

アメックスが使えないのはどこ?

VISAやMasterカードと比べると、アメックスは利用できない店舗、地域がそれなりにあります。

フランスやオーストラリア、インドの郊外、個人経営の店では使えないことが多いようです。

上記の国の郊外に移住するなどの特殊な事情がなく、海外に出張や旅行で行く程度であれば決済範囲をそこまで気にしなくても大丈夫です。

VISAやMasterカードをサブとして持っていけば心配いりません。

アメックスビジネスプラチナに関するよくある質問

Q1:アメックスビジネスプラチナカードのポイント還元率は?

対象の加盟店での還元率は最大3.0%になっています。

Q2:アメックスビジネスプラチナは誰でも作れる?

現時点の支払い能力が認められれば発行可能ですが、アメックスでのカード発行・利用歴があるとなおいいでしょう。

Q3:アメックスビジネスプラチナの審査に通るには年収はいくら必要ですか?

年収300万円台でも発行された事例があるようですが、個人事業主など背景にある売り上げや経費決済規模等が勘案されている可能性があります。

サラリーマンの場合は500万円~600万円程度が発行のボーダーである可能性が高いです。

Q4:入会キャンペーンの対象外となる人は?

過去に「ビジネスカード(グリーン、ゴールド、プラチナ)」を発行している場合は、新規入会扱いにはならずキャンペーン対象外です。

アメックスビジネスプラチナの年会費を上回る特典まとめ

アメックスビジネスプラチナの高い年会費はキャンペーンや付帯する特典によって初年度、次年度以降、大半を回収することも可能です。

- お問い合わせ①最大270,000ポイント獲得可能 ※お問い合わせ下さい

- お問い合わせ②最大270,000ポイント獲得可能(150万円で16万ポイントで効率がよくおすすめ) ※お問い合わせ下さい

おまけですが発行後に誰かを紹介することも可能になるので、実質の負担は16.5万円よりも低くなります。

またクレジットカードの年会費は、個人事業主でも経費算入できる場合があり、毎年同じ勘定科目(支払手数料や諸会費、雑費など)で処理できるのもビジネスカードの利点です。(情報提供目的の記載なので、経費算入に関しては必ず税理士の専門的なアドバイスを受けてください。)

決算書類や財務諸表などの提出も不要で審査に通れば発行でき、年会費の実質的な負担を軽減する還元も多いので、

事業活動のついでに年会費を回収しプライベートが充実するカードと言えます。

表向きは確かに高額な年会費のせいで検討することが少ないかもしれませんが、特典やメリットを知ると、ビジネスでの出張や会食がもっと楽しみになってきます。

気軽に試せるわけではないですが、負担を抑えながら発行できるチャンスはあるので、発行タイミングを逃さないようチェックして下さい。

アメックスビジネスプラチナは本サイトへの問い合わせが得です。

獲得ポイント、ポイント獲得単価、どちらを重視するかですが、公式からそのまま申し込むとちょっと損してしまうので、下記からお問い合わせ下さい。

| キャンペーン | 公式キャンペーン | お問い合わせ① | お問い合わせ② |

| カード利用特典合計 | 260,000P | 270,000P | 270,000P |

| 最大ポイント獲得の単価 | 15.3円 | 14.8円 | 14.8円 |

| Amazon対象サービスで100万円利用時のボーナス | 140,000P | 140,000P | 70,000P |

| 加盟店問わず150万円利用時のボーナス | 0P | 0P | 160,000P |

本サイトへお問い合わせいただく場合は、下記のリクエストフォームからお願いします。

本サイトへのお問い合わせで公式より有利な申し込み方法をご案内

お気軽にお問合せください!

本サイトは役に立つ記事の執筆を目指し、ブログ村のランキングに参加しています。